マネーフォワードクラウド年末調整|使い方(操作方法、初期設定マニュアル)

税や労務ルールは複雑化し、最新の業務システムを覚えるのも大変な昨今、

売上アップと得意分野に注力して『管理業務はあえてアウトソーシングで業務を安定させる』のが

人手不足時代の効率化経営手法です。

- 本マニュアルはマルナゲカンリグループの社内利用を目的として作成された(または作成中の)ものです。外部の方が参考にされること自体に制限はございませんが、内容について、当社の許可なく転載・複製・配布・改変・商用利用することを固く禁止いたします。なお、本マニュアルの著作権はマルナゲカンリグループに帰属します。

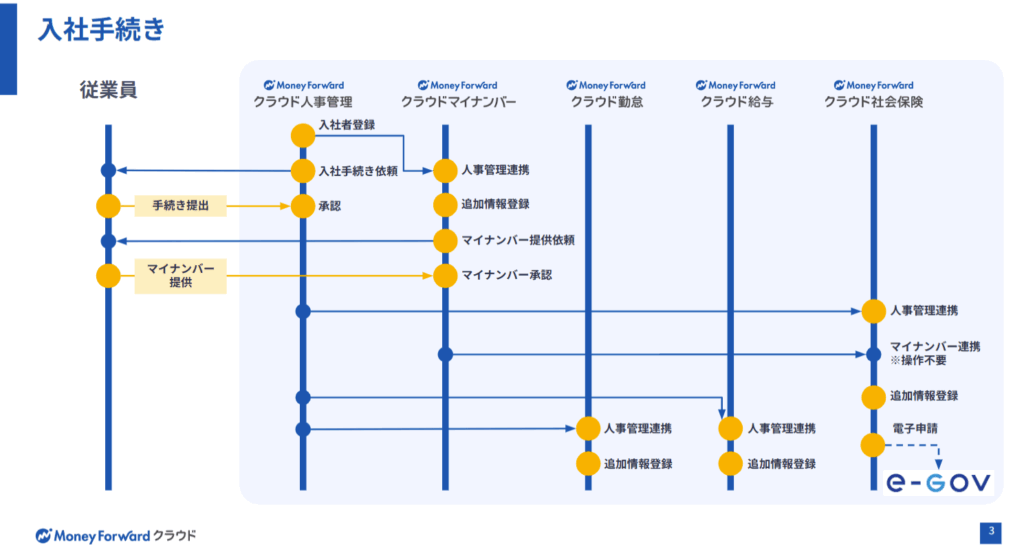

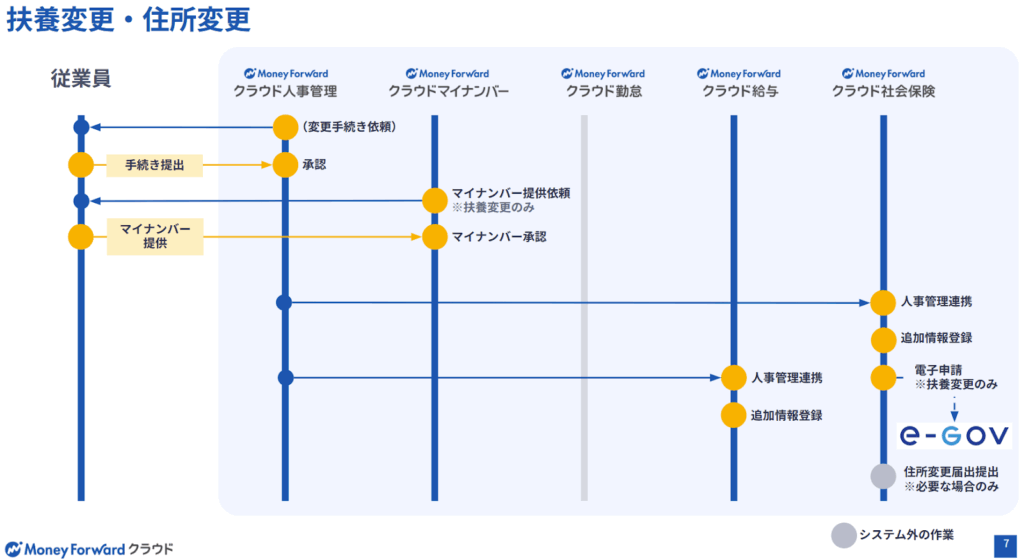

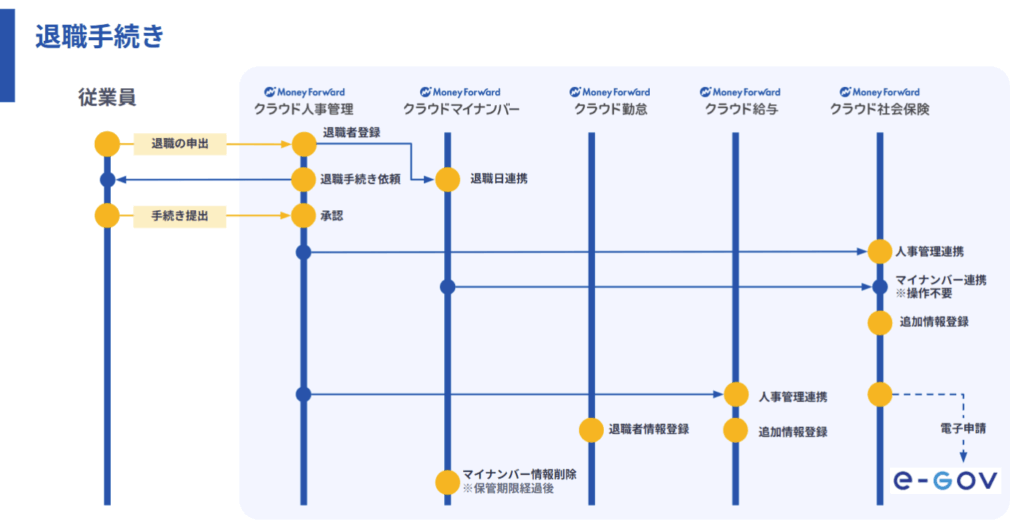

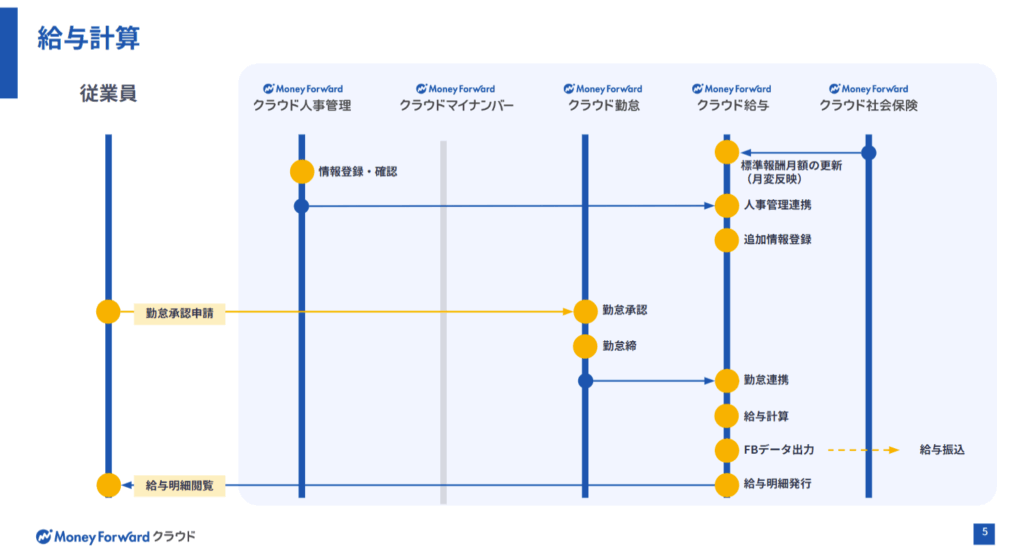

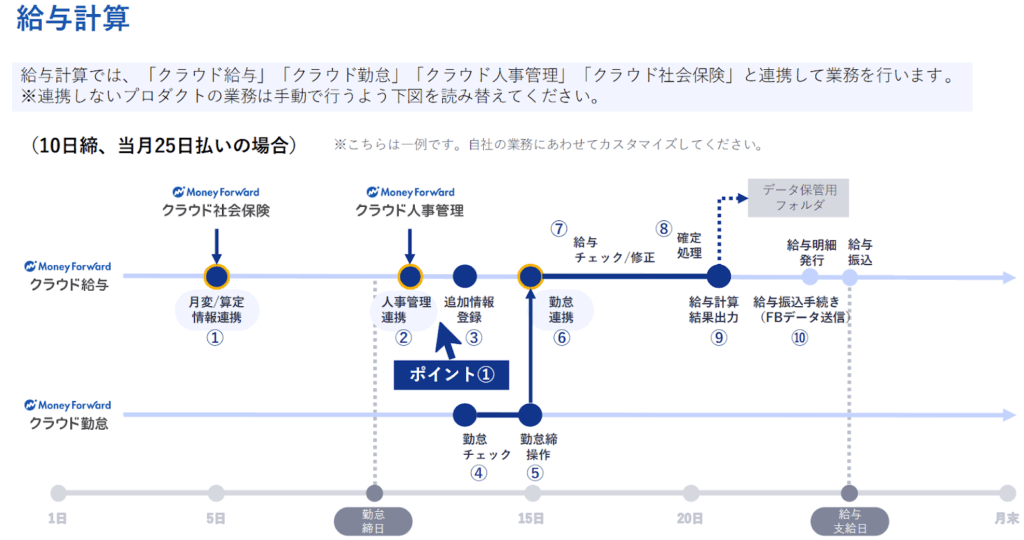

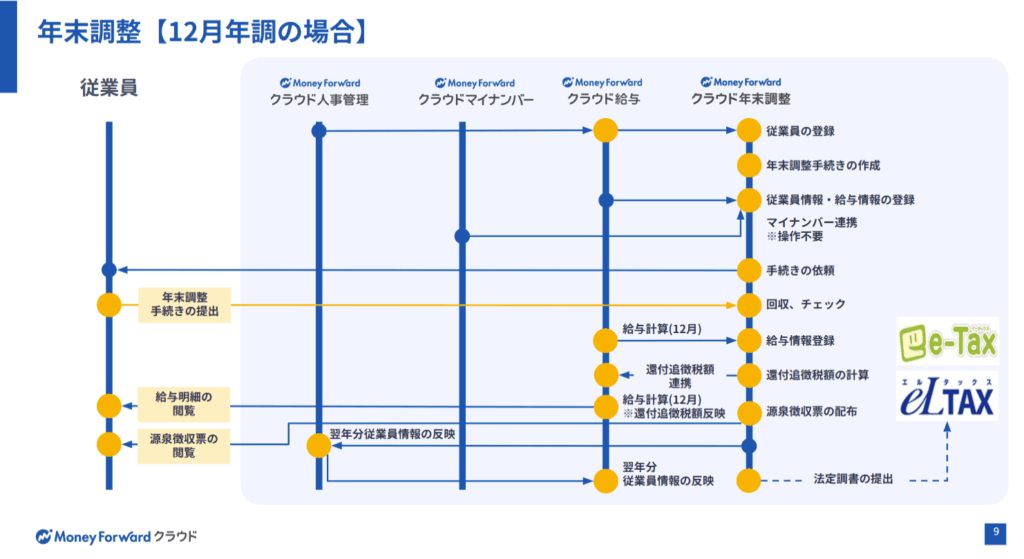

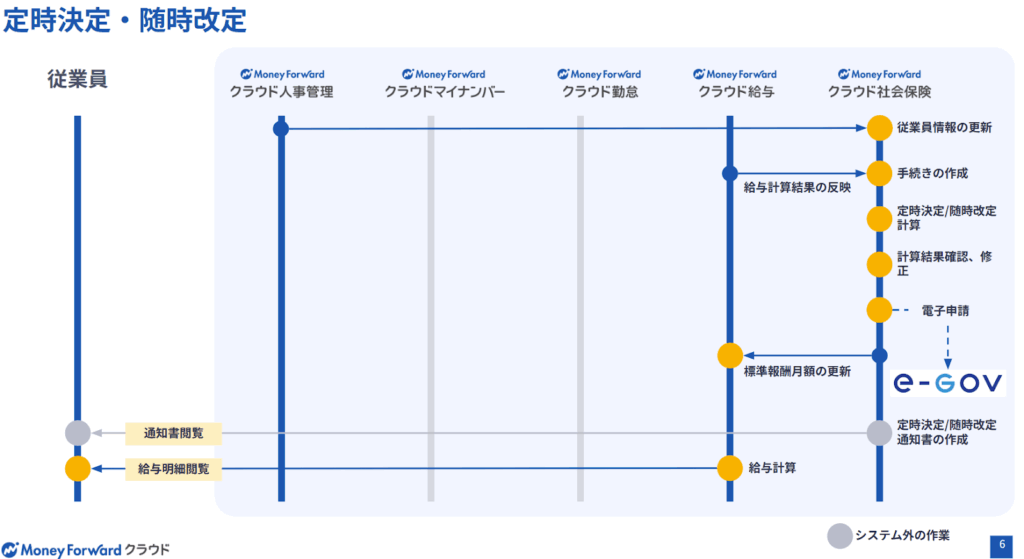

Money Forward 労務系システムの全体像と関連図(人事管理/勤怠/給与計算/社会保険/マイナンバー/年末調整)

マネーフォワード年末調整を使用した年調作業の基本

- 本ステップは全体像の説明であり、この後の具体的なステップで同様の作業を実施する箇所が出てくる。

年末調整対象者の基本的な考え方(参考:No.2665 年末調整の対象となる人)

- 前提として、扶養控除申告書を出した社員が甲欄になる

- 出さなければ乙欄となる

- 二以上勤務かどうかは関係なく乙欄となる

- 出さなければ乙欄となる

- 甲欄の社員は年末調整の対象、乙欄は非対象となる

- 本来、甲欄になるべき対象者でも、扶養控除申告書を出さない場合は乙欄となり、年末調整の対象とされないため、年末調整未済となり、確定申告などが必要になる

- 年末調整の対象かどうかは「甲欄かどうか」で判断される

- (給与が一定以下で)扶養に入っているか?給料がゼロか?等で判断されるわけではない

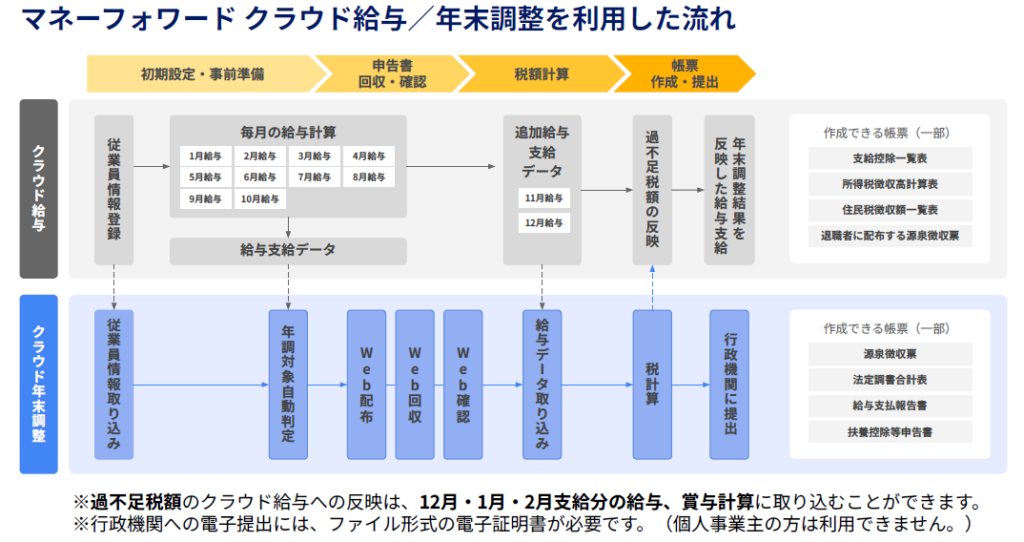

年調作業の全体像

- 11月支給分の給与までを確定処理(クラウド給与の中での作業)

- クラウド給与とクラウド年末調整を連携

- 年末調整作業の実施(クラウド年末調整の中での作業)

- 年調過不足金額がクラウド年末調整で算定される(クラウド年末調整の中での作業)

- 12月支給分までの給与を確定処理(クラウド給与の中での作業)

- クラウド給与とクラウド年末調整を再び連携し、年調過不足を(12月支給分まで確定させた)クラウド給与に連携(クラウド給与・クラウド年末調整での作業)

マネーフォワードクラウド給与とクラウド年末調整で実施するデータ連携の全体像

- データ連携には、通常の連携方法、年度途中の給与情報を連携する方法、の2種類が存在する

通常の連携方法

- クラウド給与とクラウド年調の大元の連携(APIの繋ぎこみ)

- クラウド年末調整>「連携」>クラウド給与との連携設定が必要。

- クラウド給与とクラウド年調の詳細情報の連携(従業員情報)

- 年末調整手続きでクラウド給与から従業員情報をインポートするためには、あらかじめクラウド年末調整の左メニュー「従業員」>「インポート・連携」>クラウド給与からインポート操作が必要。上記インポート後、各従業員「連携」欄に「クラウド給与」が表示されたら、手続きで従業員情報のインポートが行える。

- このときステータスを対象者全員にして連携しないと連携漏れが起こるので注意

- なお、手続きの従業員情報インポートは、「未依頼」もしくは「未確認」のステータスのままの従業員は更新され、その場合に従業員情報の上書きがされてしまうが、その他のステータスなら上書きされない。

- クラウド給与とクラウド年調の詳細情報の連携(給与情報)

- 従業員情報と給与・賞与情報は、インポート画面が異なり、「手続き」>「詳細」>「インポート・連携」>上タブ「給与・賞与」から、クラウド給与からインポート操作をされた場合は、給与・賞与情報は更新される。

- この操作をしても従業員情報には影響はない。

- 従業員情報と給与・賞与情報は、インポート画面が異なり、「手続き」>「詳細」>「インポート・連携」>上タブ「給与・賞与」から、クラウド給与からインポート操作をされた場合は、給与・賞与情報は更新される。

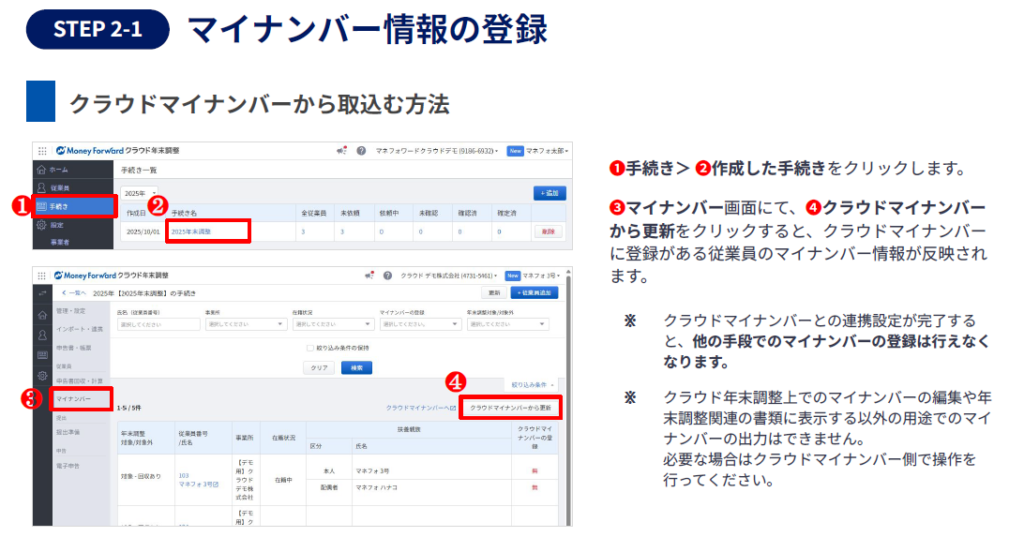

- これに加えて、「クラウドマイナンバーから更新」をクリックすると、自動的に反映される。上記操作でマイナンバー情報については更新がされる。

- このとき、その他の従業員情報等には影響はない。

- クラウド給与やクラウドマイナンバーから連携が可能なのは、「従業員情報」「給与・賞与情報」「マイナンバー情報」のみとなる。

- クラウド年末調整においては、クラウド給与と連携しても自動的に管理コンソールのメアドが連携されエラーが発生する場合があり、その場合は手入力しても問題ない。

- 「左メニュー」>「従業員」>「マネーフォワードID」にメールアドレスの登録

- あわせてロールも設定する

年度途中の給与情報を連携する方法

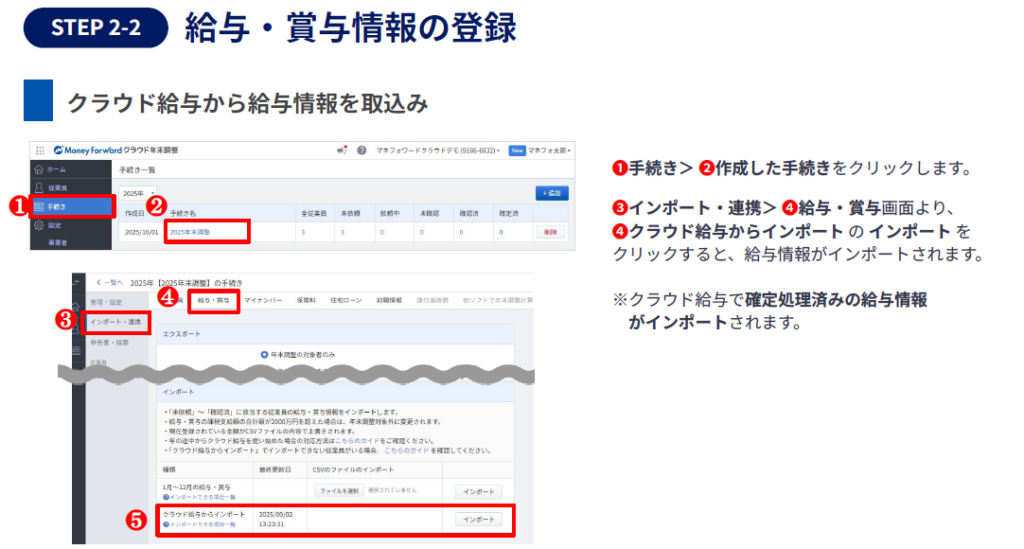

- 「手続き一覧」画面で「詳細」>年末調整手続き画面のメニューから「インポート・連携」>「給与・賞与」タブを選択>「インポート」の「クラウド給与からインポート」の右に表示されている「インポート」ボタンをクリック

- 「インポートしました」と表示されたら、「申告書回収・計算」画面で従業員ごとに給与情報が取り込まれたことを確認するため、従業員を選択し、「基本情報」タブをクリックして「支給金額」をチェックする。

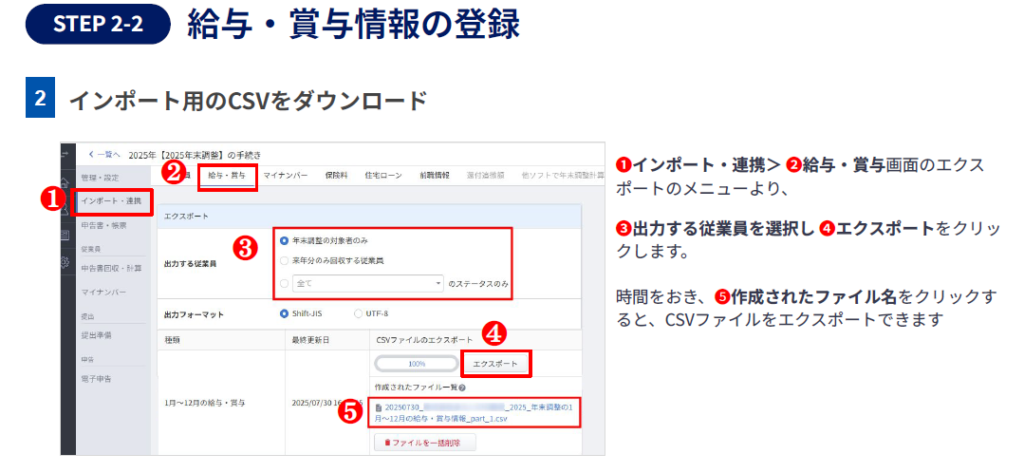

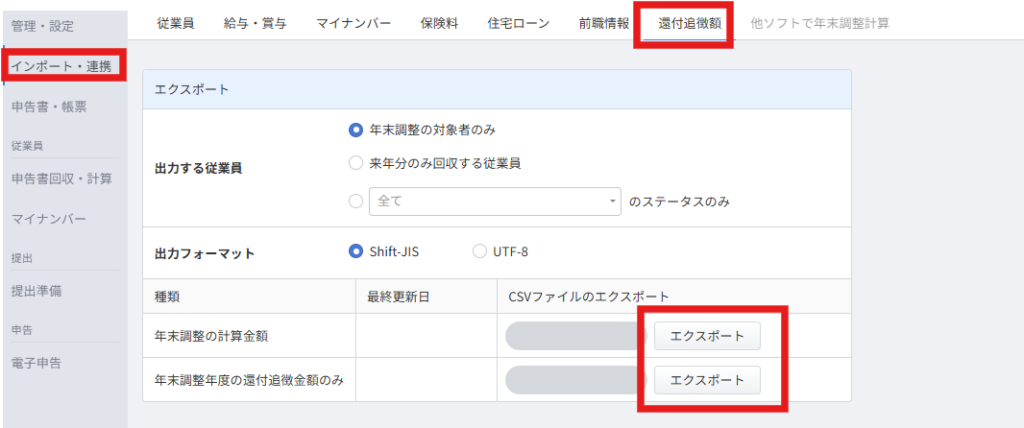

- 続いて、マネーフォワード クラウド給与で確定処理を行っていない月の給与情報をマネーフォワード クラウド年末調整に取り込むため、クラウド年末調整の「インポート・連携」画面で「給与・賞与」タブを選択>「エクスポート」の「出力する従業員」で従業員を選択し、「1月〜12月の給与・賞与」の右に表示されている「エクスポート」ボタンをクリック

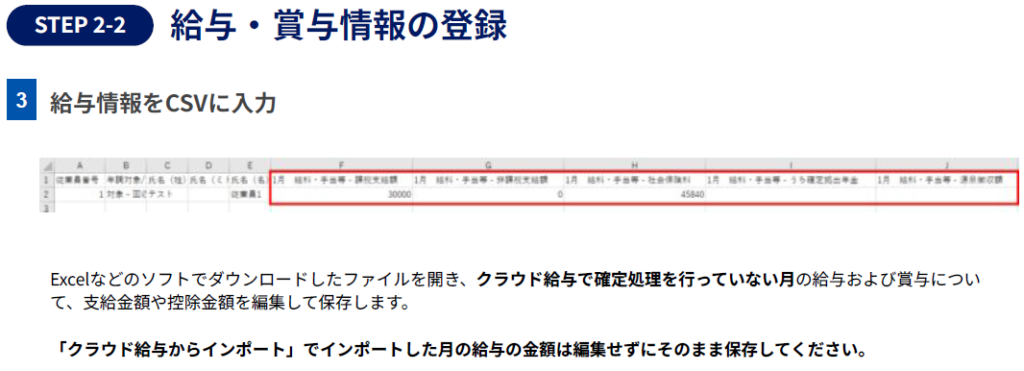

- CSVファイルが作成されたら、リンクをクリックしてファイルをDL>ファイルを開き、クラウド給与で確定処理を行っていない月の給与および賞与について、支給金額や控除金額を編集して保存(「クラウド給与からインポート」でインポートした月の給与の金額は編集せずにそのまま保存)>「インポート・連携」画面の「1月〜12月の給与・賞与」で「ファイルを選択」>作成したCSVをインポート>「申告書回収・計算」画面で従業員を選択し、支払金額が変更されたことを確認する

年末調整準備_書類・データの準備

必要情報の整理

- 以下、年末調整の必要情報を確認する

年末調整に必要な情報

- ログインに必要な情報

- 年内の入社・退職者情報

- 従業員の情報(基本情報、扶養家族情報、マイナンバー情報)

- クラウド給与+クラウドマイナンバーから自動連携される

- 確定した給与・賞与情報

- クラウド給与で自動連携される

- 団体保険情報(団体保険制度を導入している場合のみ)

- クラウド年末調整上で年末調整の手続きを行うためには、従業員のログイン方法は、「メールアドレス」または「ログインID」いずれかから選択できるが原則メールアドレスを使う

- 複数の従業員に同じメールアドレスを割り当てたり、一人の従業員に二つ以上のメールアドレスを割り当てることはできない

- 退職者情報については以下にしたがって処理される

- 年内に給与の支払いがある入社者:年末調整の対象

- 12月の最終給与を支払う前に退職する従業員:年末調整の対象外

給与計算の確定チェック

- クラウド給与の「基本設定」>年度>給与月度にて、今年1月支給から現在まで(MK標準作業だと11月が原則)の給与計算がすべて確定済みであることを確認し、未確定の給与計算がある場合には、先に給与計算を直近月まで確定させる

- 手続きを作成した時点で確定している月までの給与情報を本年度の年末調整手続きに登録することになるため、下部に出てくる【手続に必要な従業員情報の登録_給与情報の登録】の操作後に確定する給与情報は、還付追徴税額の計算のタイミングであらためて登録することになる

- 手続の定義は【今年度の手続きの作成_手続きの新規作成_手続きの新規作成】参照

年調はMK標準作業では従業員と役員で同じタイミングで実施することが原則となるため、その場合は役員が月末締め当月払い、従業員が月末締め翌月25日払いの場合でも、12月に年調過不足を反映させる

中途入社者の前職情報回収・前年以前の年末調整資料準備

- 以下2点の準備をしておく必要がある

- 今年中途入社した従業員は「給与所得の源泉徴収票」の回収(必要に応じて前職への発行依頼をクライアント側で行う)

- 中途入社者については、前職分の支給・控除を含めて年末調整を行う必要があるため

- 従業員が住宅ローンの借換えを行っていた場合等、前年の資料参照が必要な場合があるため

- 過去の年末調整資料はすぐに参照できる状態になっていること

- テンプレメール等で作業前に資料準備のアナウンスを行う必要はないため、あくまでもMF年調にそってMK側の作業を行う過程(自動メールが従業員に飛ぶ過程で)で資料を用意してもらえばよい

- 他方で、以下のテンプレを顧客共有しておくことが望ましい(クライアントによる社内アナウンス用)

件名:20XX年年末調整の実施について

従業員各位

今年度の年末調整についてご案内します。

今年の年末調整は、「マネーフォワード クラウド年末調整」を利用して申告書の回収を行いま

す。期日までにご対応をお願いいたします。

■ご対応いただく手続き

1)年末調整申告書の提出【提出期限 12月9日】

2)証明書等の原本の提出【提出期限 12月9日】

原本の提出先:〇〇〇〇

■手続きの詳細

メールにて年末調整の提出依頼が送信されます【送信日 〇月〇日】

メールの案内に従って手続きを進めてください。

手続きの詳細は、添付の「従業員様用マニュアル」をご参照ください。

■ログイン情報について

「クラウド年末調整」へは以下のアドレスでログインしてください

会社の個人メールアドレス

会社に提出いただいたメールアドレス

年末調整についてご不明な点がありましたら、◯◯までお問い合わせください。

以上、よろしくお願いいたします。

年末調整準備_システム初期設定

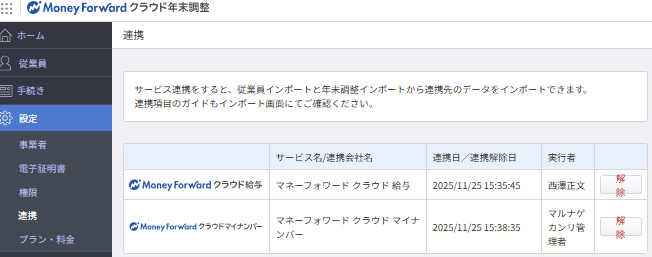

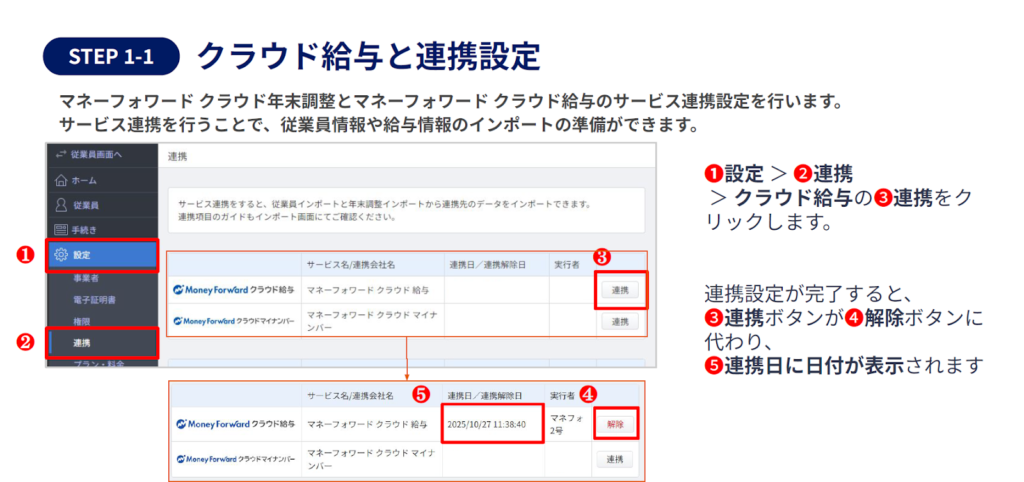

各サービスとの連携設定

- メニューから「連携」>マネーフォワード クラウド給与の「連携」をクリック

クラウド給与の連携設定はクラウド年末調整の全権管理者、かつクラウド給与の給与担当者のみ実施可能

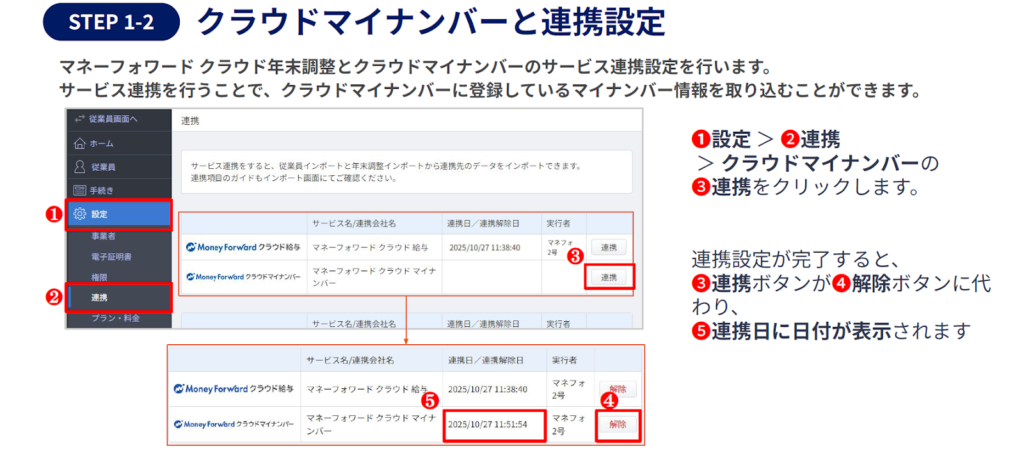

- メニューから「連携」>マネーフォワードマイナンバーの「連携」をクリック

- 連携設定完了後、従業員のマイナンバー情報は自動で連携される

クラウドマイナンバーの連携設定はクラウド年末調整の全権管理者かつクラウドマイナンバーで「マイナンバー管理者」権限のある人のみ実施可能

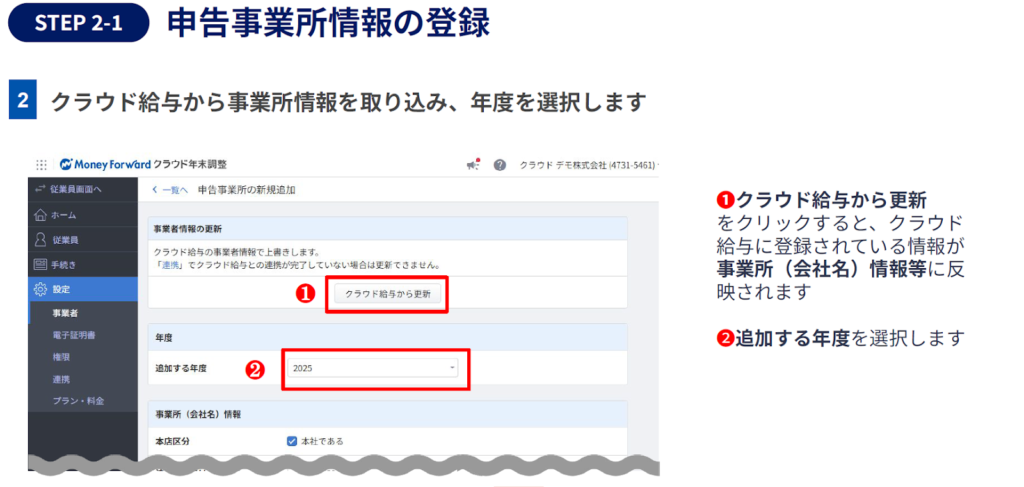

申告事業所情報の登録

新規追加のパターン

- メニューから「事業者」>申告「事業所」>「追加」をクリックし、「新規追加」を選択して事業所追加に関して以下の手続きが必要になる

- 初回利用時は、一見、既に登録されているように見えるが、基本的に大半のデータは登録されていないので新規追加が必要。

- きちんと登録されていない場合は、この後の「今年度の手続きの作成_手続きの新規作成_手続きの新規作成」の『申告事業所情報の選択』でプルダウンが出てこないようになっている。

- 前年度にクラウド年末調整で年末調整を行っている場合は、「去年の情報をコピーして追加」から情報をコピーして作成できる

- 法人名称(フリガナ)には全角カナ、全角スペースのみ入力可能で「・(なかぐろ)」は省略するか、スペースを入力して登録する

- 「申告事業所の新規追加」画面に遷移するので、以下の項目を入力したら、保存をクリックする

入力項目

- 事業者情報の更新(※クラウド給与利用の場合のみ)

- 「クラウド給与から更新」をクリック

- 先にクラウド年調にクラウド給与を連携させておかないと使えないので忘れずに

- 「クラウド給与から更新」をクリック

- 年度

- 年末調整の該当年度(2023年度実施の年末調整であれば2023)が表示されていることを確認

- 事業所(会社名)情報

- 本店区分

- 本社である場合はチェックをいれ、チェックがない場合は「事業所名(支社名)」の登録が必要

- 法人格:法人格の前後は「法人格の位置」で選択。この画面の「法人名称」の表示は変わらないが、申告手続き等に表示される法人名称は「法人格の位置」で指定した表示に変わる

- 本店区分

- 電子証明書

- メニュー>電子証明書 で登録した電子証明書から選択するが、現時点では空欄のままでよい。

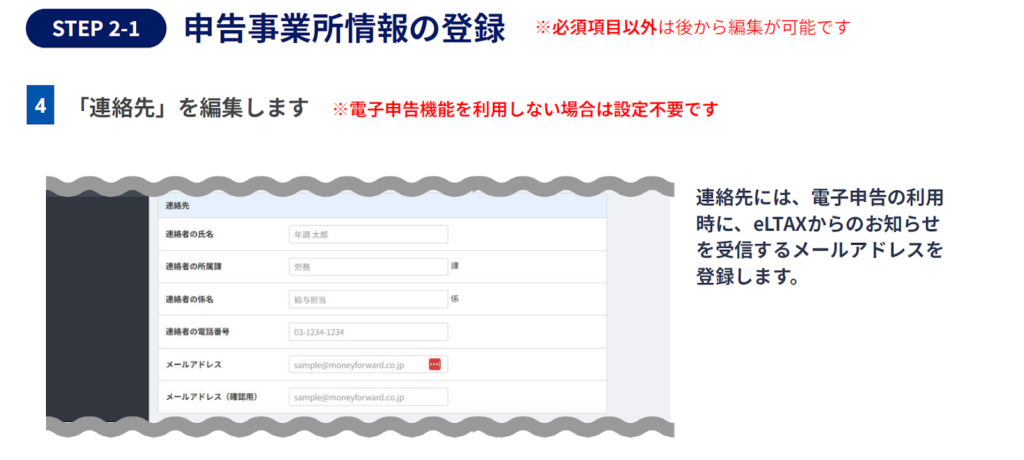

- 連絡先

- 申告に関する社内の連絡窓口(担当者)を入力するため、MKの連絡先を入力(メールアドレス:電子申告の利用時にお知らせを受信するアドレス)

- 電子申告機能を利用しない場合は不要

- 申告に関する社内の連絡窓口(担当者)を入力するため、MKの連絡先を入力(メールアドレス:電子申告の利用時にお知らせを受信するアドレス)

- 代表者(事業者)情報

- 申告書に記載する代表者(事業者)の情報を入力する。代表者情報は、法定調書の提出者名に記載される。

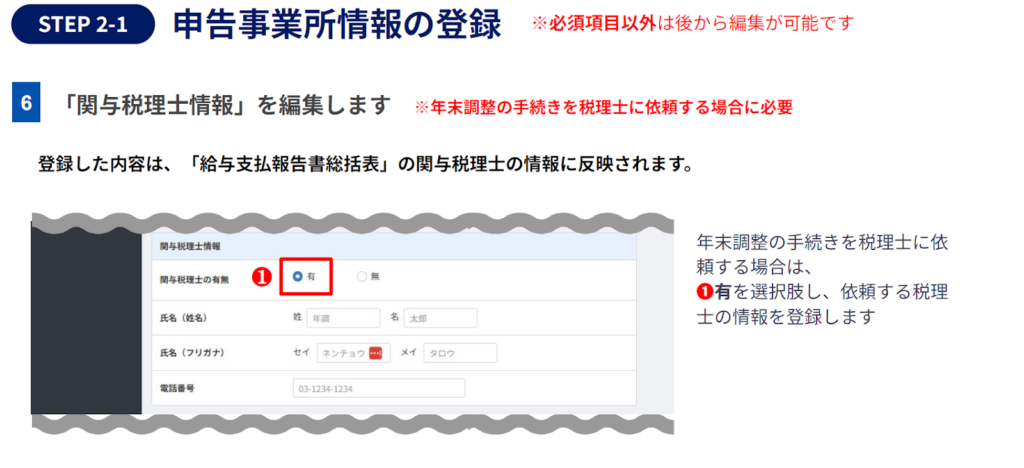

- 関与税理士情報

- 年末調整の手続きを税理士に依頼する場合は「有」を選択し、税理士情報を入力

- 提出先の税務署

- 法定調書を提出する管轄の税務署を選択

- 整理番号は不要

去年の情報をコピーして追加するパターン

- メニューから「事業者」>「申告事業所」>「追加」をクリックし、「去年の情報をコピーして追加」を選択>. 情報のコピーに関するメッセージが表示されるので、内容を確認し「追加」をクリック>画面上部のメッセージを確認し、しばらく待つとコピー完了

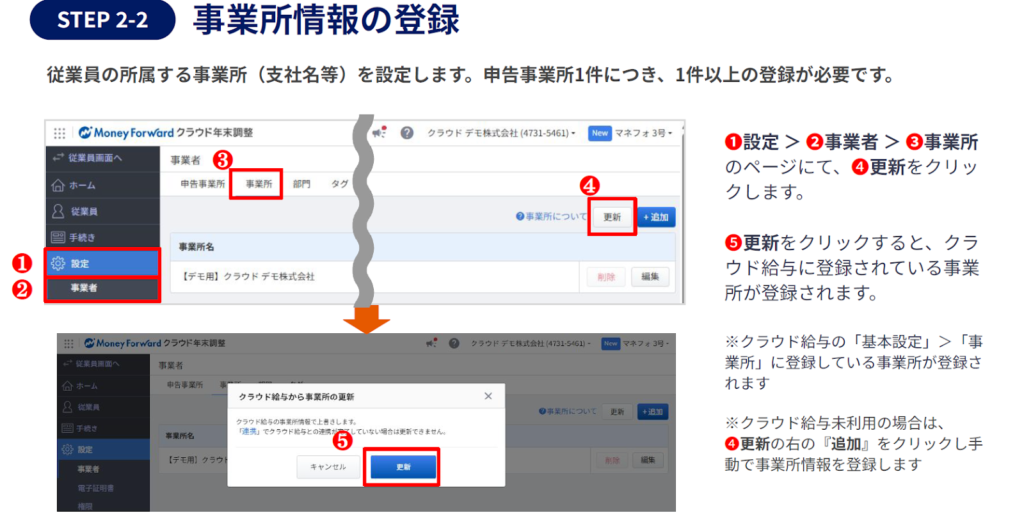

- 事業所の設定では従業員の所属する事業所(支社名等)を設定し、申告事業所1件につき、1件以上の登録が必要。

- 事業所を設定することにより、年末調整の「手続き」内で従業員を所属ごとに管理することが可能

事業所情報の登録

事業所の更新

- メニューから「事業者」>「事業所」>「更新」>事業所の更新に関するメッセージが表示されたら内容を確認し「更新」をクリック>「更新しました。」とメッセージが表示され、クラウド給与の事業所情報(基本設定>事業所の事業所名)が反映される

事業所の設定では従業員の所属する事業所(支社名等)を設定し、申告事業所1件につき、1件以上の登録が必要。(事業所を設定することにより、年末調整の「手続き」内で従業員を所属ごとに管理することが可能)

事業所の追加

- メニューから「事業者」>「事業所」>「事業所名」「事業所名(フリガナ)」を入力し、「保存」をクリック(2件目以降の事業所を登録する場合は「追加」をクリック)

- 事業所の削除をする場合は、メニューから「事業者」>「事業所」>削除する事業者の「削除」をクリック

- ただし、従業員が紐づいている事業所、最初に登録した事業所、は削除できない

- 事業所の削除をする場合は、メニューから「事業者」>「事業所」>削除する事業者の「削除」をクリック

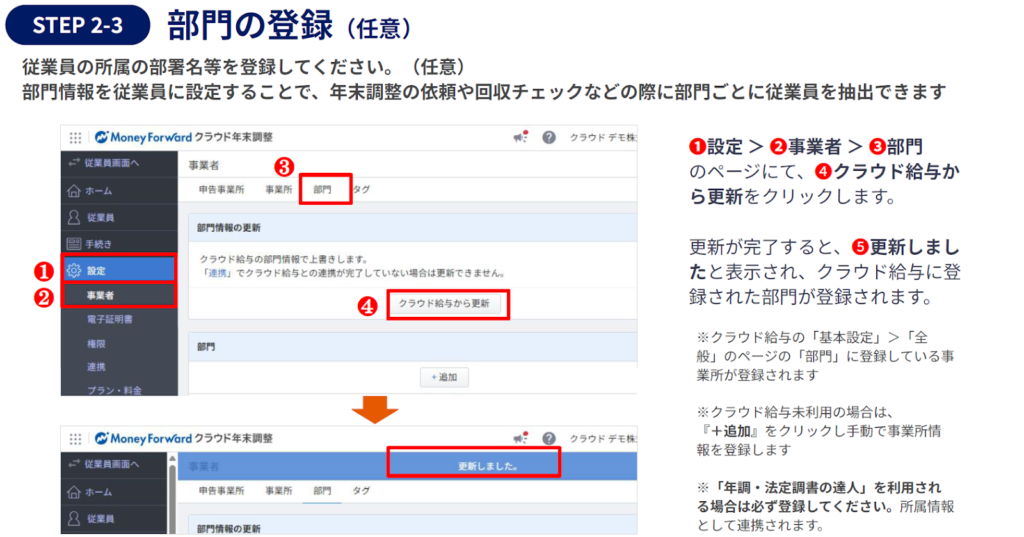

部門情報の登録

- メニューから「事業者」>「部門」>「クラウド給与から更新」をクリックし、「保存」をクリック

タグの登録

- メニューから「事業者」>「タグ」をクリックし、編集し(追加する場合は「追加」ボタンをクリック)、「保存」をクリック

従業員の登録

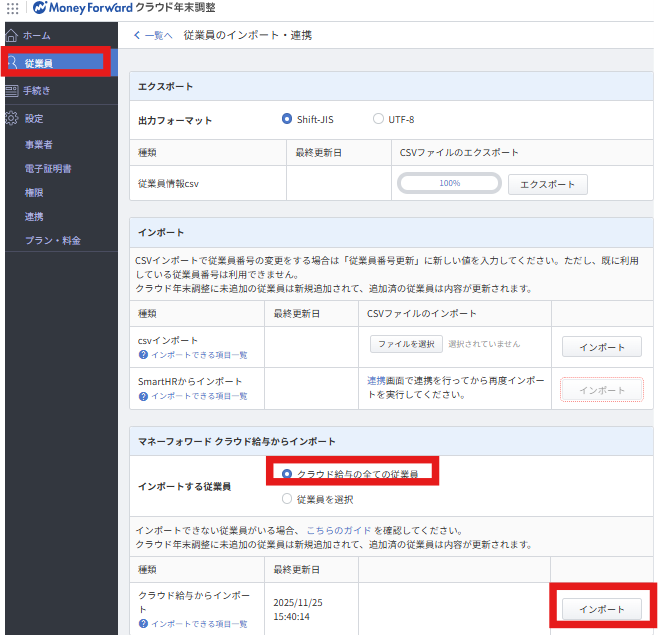

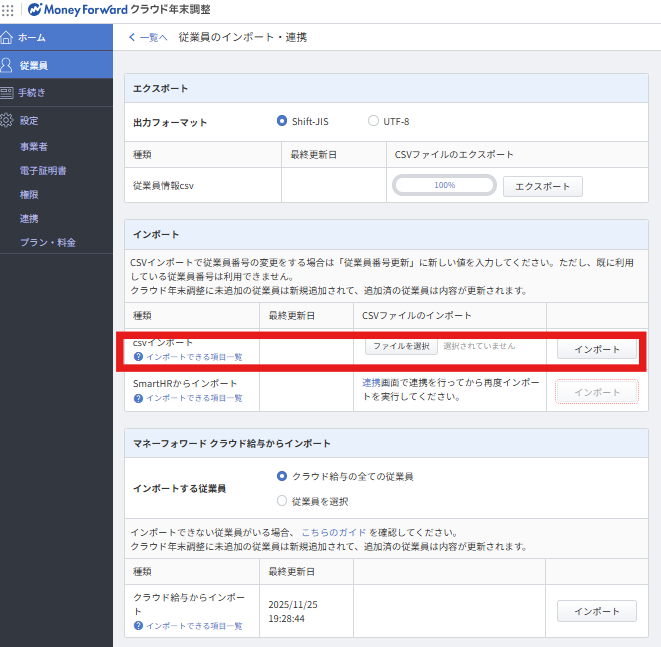

クラウド給与からインポートする方法

- メニューから「従業員」>「インポート・連携」>「クラウド給与からインポート」の「インポート」をクリック

- 従業員を選択してインポートすることはできないため、従業員を削除したい場合は「従業員画面」から個別に行う。

- 退職者を「従業員」画面から削除する必要はない

- 従業員を選択してインポートすることはできないため、従業員を削除したい場合は「従業員画面」から個別に行う。

- 従業員を削除しても、「クラウド給与からインポート」の操作を行うたびに退職済みの従業員が取り込まれるため、「従業員」画面では、退職者をそのままにすることをMFは推奨している。(在籍状況が「退職済み」の従業員は従量課金の対象外となる)

- クラウド給与で休職者を退職者扱いにしている場合、クラウド年末調整にも退職者として連携される

手入力で登録する方法

従業員画面右上の「+追加」ボタンからブラウザ上で入力する方法となるが、MK標準作業ではないため省略。

CSVインポートで登録する方法

従業員画面右上の「インポート・連携」ボタンをクリックした後に、インポート画面からCSV取込する方法となるが、MK標準作業ではないため省略。

(必要に応じて)従業員の削除

- メニューから「従業員」> 削除する従業員にチェックを入れ、「削除」をクリック(チェックボックスからまとめて削除も可能)

年末調整準備_手続き準備_今年度の手続きの作成

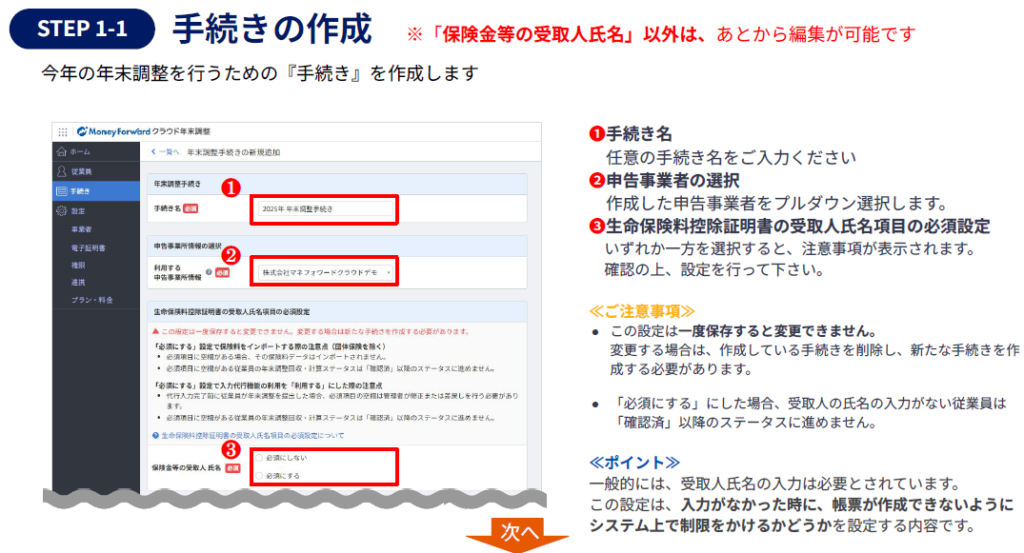

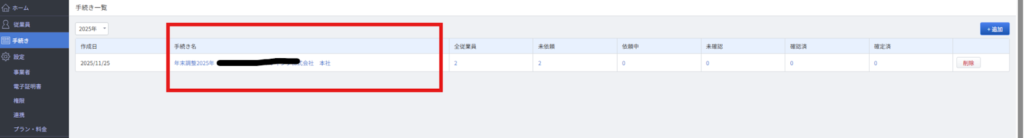

手続きの新規作成_手続きの新規作成

- メニューから「手続き」>「手続き一覧」画面で「追加」>年末調整手続きの新規追加画面へ遷移するので、必要な情報を以下のように入力したら「保存して回収設定へ」をクリック

- 年末調整手続き

- 年末調整〇〇年 会社名 申告事業所名(例:本店)

- ※年末調整名は「20**年 本社」など「どの年度の誰が対象の年末調整」であるのか分かりやすい手続き名にする

- クラウド年末調整の「手続き」とは、年末調整を行う年と対象となる従業員をまとめたグループのこと

- 「手続き」単位で、申告書の回収〜法定調書の提出までを行う。

- 法定調書や申告データは年末調整の手続きごとに作成されるため、書類の作成を同時に行う事業所や従業員は、ひとつの「手続き」で作成する。

- クラウド年末調整上では、別々の手続きで作成した年末調整の申告をまとめて行うことはできないため、別々の手続きで作成した申告をまとめて行う場合は、別途e-TaxやeLTAXが必要になる

- クラウド年末調整の「手続き」では従業員を5つのステータスで管理する

- 未依頼:従業員に年末調整の申告を依頼していない状態

- 依頼中:従業員に年末調整の申告を依頼している状態

- 未確認:従業員から年末調整の申告が提出された状態

- 年末調整の対象外と判定された場合、最初のステータスは自動で「未確認」となる

- 確認済:従業員の申告内容の確認が終わっている状態

- 確定済:還付追徴額の計算が終わり、年末調整が確定している状態

- 各帳票には、「事業所情報の選択」で選択した事業所の情報が反映される

- 年末調整〇〇年 会社名 申告事業所名(例:本店)

- 申告事業所情報の選択

- 該当事業所

- 生命保険料控除証明書の受取人氏名項目の必須設定

- 必須にしない

- この設定は一度保存すると変更でないので、変更する場合は、作成している手続きを削除し、新たな手続きを作成する必要がある

- 「必須にする」にした場合、受取人の氏名の入力がない従業員は「確認済」以降のステータスに進めない。

- 必須にしない

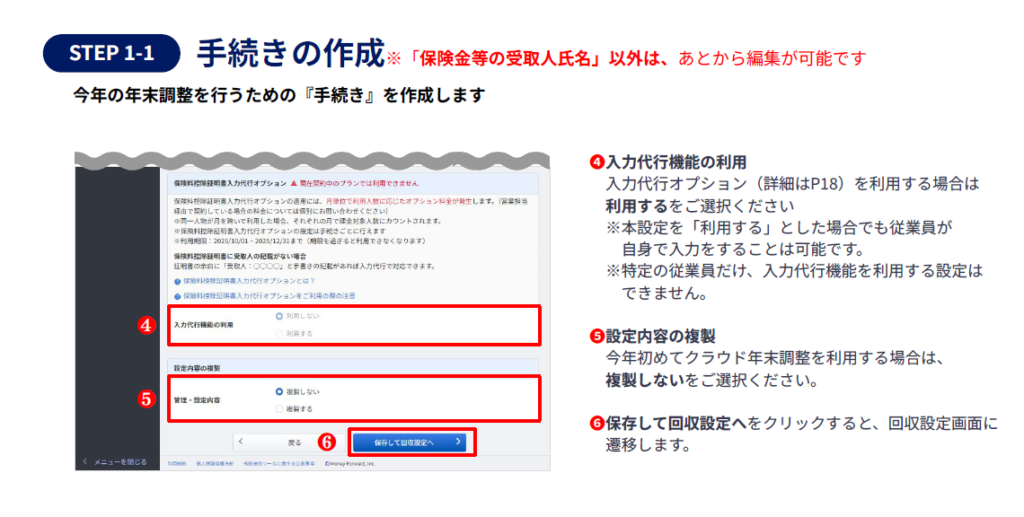

- 「保険料控除証明書入力代行オプション」の入力代行機能の利用

- 利用しない

- 設定内容の複製

- クラウド年末調整をはじめて利用するケース→管理・設定内容:複製しない

- 前年度にクラウド年末調整を利用して年末調整を行ったケース→管理・設定内容:複製する

- 複製する手続き

- 作成済みの手続きから複製する手続きを選択

- 複製する手続き

- 「回収設定」画面に自動で遷移する

手続きの新規作成_回収設定

- 自動遷移した画面「回収設定」において、必要な情報を以下のとおり入力して、「通知設定へ」をクリック

- 従業員の申告書提出締切日

- 例:締切日:11月〇日

- 従業員の申告書提出締切日は従業員が申告書を提出する期限となる日なので、締切日の23時59分59秒を経過すると申告書の提出が締め切られ、従業員から申告を行うことができない状態になる(差戻し手続き中の申告を除く。)

- 従業員に申告してもらう住所

- 現住所/住民票住所/どちらも回収する

- 「従業員に申告してもらう住所」で選択した住所が帳票に反映される

- よって「どちらも回収する」を選択した場合、帳票に記載する住所も選択する(選択した住所の種類が給与支払報告書の提出先として設定)

- プルダウンより「住民票の住所」を選択する

- 「従業員に申告してもらう住所」で選択した住所が帳票に反映される

- 選択した住所は、給与支払報告書の提出先の自動判定にも利用される

- 現住所/住民票住所/どちらも回収する

- 電子的控除証明書の利用

- 利用する

- 保険会社から電磁的方法により交付を受けた控除証明書を添付ファイルとして利用する場合は、電子的控除証明書の利用につき「利用する」を選択

- 利用する

- 使用言語切替

- 利用する→英語設定が使用できるようになる

- 証明書の画像添付設定

- 証明書の画像添付は全てのチェックボックスにチェックをいれる

- 証明書の画像添付設定で「必須にする」を選択した場合、該当項目の申請がある場合は画像の添付が必須となる(選択肢にない画像はすべて任意項目)

- 証明書の画像添付は全てのチェックボックスにチェックをいれる

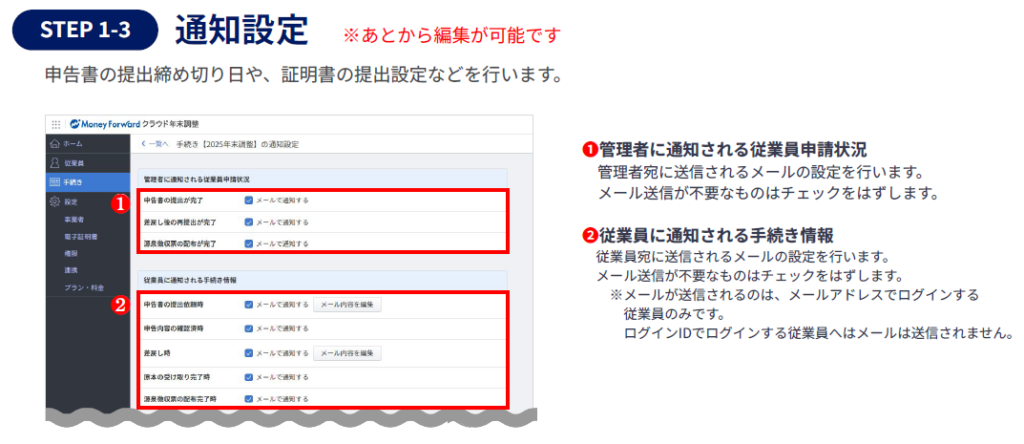

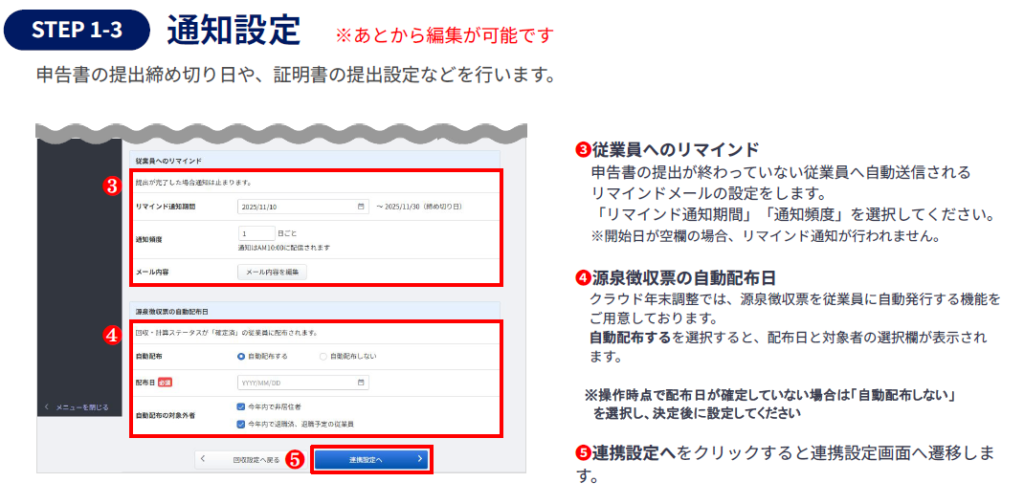

手続きの新規作成_通知設定

- 「通知設定」画面で必要な情報を以下のとおり入力して、「連携設定へ」をクリック

- 管理者に通知される従業員申請状況

- すべての「メールで通知する」のチェックボックスにチェックを入れる(デフォルトのままでOK)

- 従業員に通知される手続き情報

- すべての「メールで通知する」のチェックボックスにチェックを入れる(デフォルトのままでOK)

- 従業員に通知される年末調整情報でメールが送信されるのは、メールアドレスでログインする従業員のみで、ログインIDでログインする従業員へはメールは送信されない。

- すべての「メールで通知する」のチェックボックスにチェックを入れる(デフォルトのままでOK)

- 従業員へのリマインド

- リマインド通知期間:締切日の2週間前~締切日

- リマインド通知の送信については、リマインド通知期間中に通知頻度ごとに「tax-adjustment.feedback@moneyforward.com」からリマインドメールが送信される

- 1回目の通知はリマインド通知期間の開始日に送られ、リマインド通知の最終日は「回収設定」で設定した従業員の申告書提出締切日が適用されるが、締切日を過ぎた場合リマインドメールは送信されない

- 通知頻度:2日ごと

- リマインド時のメール内容:〇〇〇(任意に設定)

- 「従業員に通知される年末調整情報」の「メール内容を編集」をクリックすると、事業者独自の文章を追加可能なので、デフォルトの内容に、必要に応じて下記パスワード再設定方法を追加する

- 提出依頼、差戻もリマインド時同様に、追加する

- リマインド通知期間:締切日の2週間前~締切日

マネーフォワード IDのパスワード再設定方法

(メールアドレスでログインする場合)

パスワードが分からない場合は、以下のURLからパスワードをリセットしてください。

https://id.moneyforward.com/password_reset/new

(ログインIDでログインする場合)

パスワードが分からない場合は、年末調整の依頼元の会社に直接ご確認ください。

- 源泉徴収票の自動配布日

- 自動配賦:自動配賦する

- 配賦日:12月末日

- 自動配賦の対象外者:今年中で非居住者、今年中で退職済み・退職予定の従業員の両方にチェック

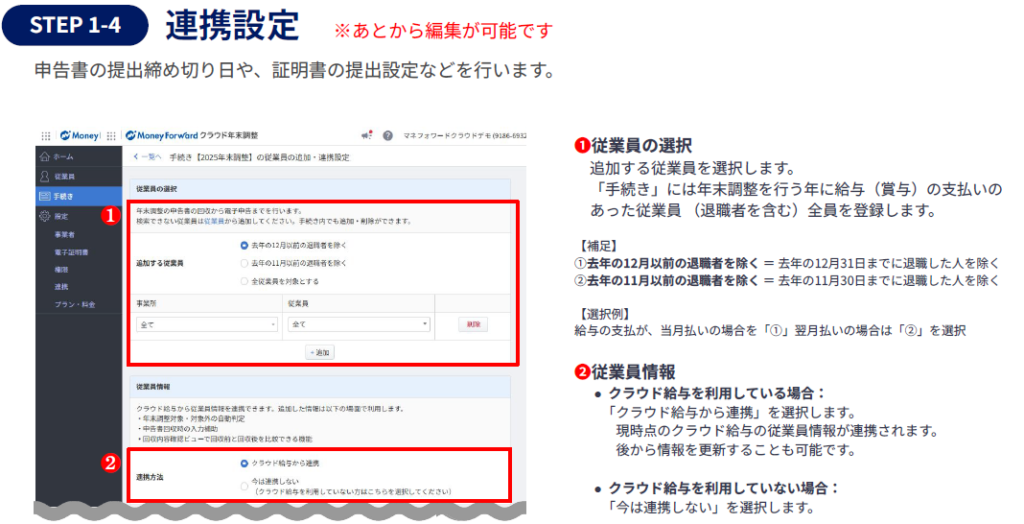

手続きの新規作成_連携設定

- 自動遷移する「連携設定」にて、「マネーフォワード クラウド給与」から連携する従業員について以下のように設定し、「設定を完了」をクリック

- 従業員の選択

- 設定

- 追加する従業員:全従業員を対象とする/去年の11月以前の退職者を除く/去年の12月以前の退職者を除く

- 事業所:全て

- 従業員:全て

- 従業員の選択で追加する従業員は事業所ごとまたは従業員ごとに選択できる

- 退職者を追加しないようにするには「追加する従業員」で「去年の11月以前の退職者を除く」または「去年の12月以前の退職者を除く」を選択する

- 去年の12⽉31⽇までに退職した⼈を除く

- 給与の支払いが、当月払の場合に選択

- 去年の11⽉30⽇までに退職した⼈を除く

- 給与の支払いが、翌月払の場合に選択

- 去年の12⽉31⽇までに退職した⼈を除く

- 手続きの作成後に入社があった場合などは、都度従業員を手続きに追加する

- 退職者を追加しないようにするには「追加する従業員」で「去年の11月以前の退職者を除く」または「去年の12月以前の退職者を除く」を選択する

- 一人の従業員を同じ年度の複数の手続きに追加することはできない

- 以下に該当する従業員は、年末調整ステータスが対象外となる

- 退職日が年末調整を行う年度の11月末以前の人、税額区分が乙/丙の人、居住者区分が非居住者の人、年収が2,000万円超の人(年収 = 確定済みの給与・賞与課税支給金額+前職の支払金額の合計額)、災害減免法の規定により、その年の給与に対する所得税及び復興特別所得税の源泉徴収について徴収猶予や還付を受けた人、入社日が来年1月1日以降の人

- 設定

- 従業員情報

- 設定

- 連携方法:クラウド給与から連携

- 設定

- 給与情報

- 設定

- クラウド給与から連携

- 設定

(必要に応じて)フォーム設定

- メニューから「手続き」>編集する年末調整手続きの「詳細」をクリック>「管理・設定」を選択>「フォーム」タブを選択>画面右のメニューから、編集する画面を選択>変更する項目の「編集」をクリック>補助文を入力し、「保存」をクリック

年末調整準備_手続き準備_手続に必要な従業員情報の登録

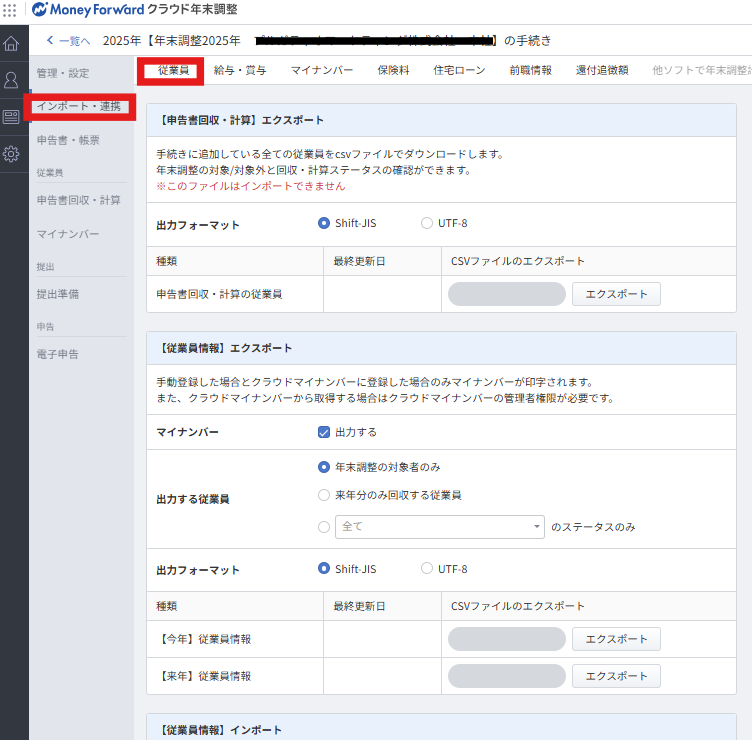

従業員情報の登録

- メニューから「手続き」>該当の年末調整手続きの「手続き名」をクリック

- 「インポート・連携」>「従業員」タブ>「【従業員情報】インポート」の「インポートする従業員」「インポート設定」を下記のように選択し、「クラウド給与からインポート」の「インポート」をクリック

- 操作を始める前に、対象従業員が「手続き」画面に追加されていることを確認する

- 手続きの新規作成後に「従業員」画面に追加した従業員がいる場合など、(従業員画面には登録されているが)手続き画面には未登録となっている従業員がいる場合は、「手続き」画面右上の「+従業員追加」をクリックして従業員を追加する。

- 「インポートする従業員を選択」は『未依頼の従業員』を選ぶ

- 「インポート設定」は『今年分・来年分の両方に反映する』を選ぶ

- 操作を始める前に、対象従業員が「手続き」画面に追加されていることを確認する

- 成功したかどうかを確認するため、まず、サイドバー「従業員」をクリック>従業員ごとに以下を確認する

- 「連携」部分に「クラウド給与」と表示されているかどうかを確認する

- 以下の状況があるとエラーが表示されるが、エラーと表示されていなくとも念のため確認する

- インポート後に、インポートで追加された従業員情報を削除している

- インポートの際にインポート対象となった従業員がいなかった

- 以下の状況があるとエラーが表示されるが、エラーと表示されていなくとも念のため確認する

- マネーフォワードID欄にも「XX」が入っていることを確認する

- 「連携」部分に「クラウド給与」と表示されているかどうかを確認する

- マネーフォワードID欄に「XX」が入っていない場合は下記確認作業を行う

- このとき、クラウド給与側で下画像のように従業員の招待がなされていないと、クラウド年末調整側でも下画像のようにマネーフォワードIDが入ってこないので、このままだとクラウド年末調整で従業員にメールを飛ばすことが出来ない

- この場合は先にクラウド給与で従業員招待の作業を行う。

- クラウド給与側で従業員招待を行いたくない場合(レアケースだが)、クラウド年末調整での操作のみで以下のように対応することも可能。

- クラウド年末調整>左メニューの「従業員」>対象者の「編集」>「ログイン設定」欄の登録

- クラウド給与側で従業員招待を行いたくない場合(レアケースだが)、クラウド年末調整での操作のみで以下のように対応することも可能。

マイナンバーの登録

クラウドマイナンバーから連携

- 「手続き」画面のメニューから「マイナンバー」>「クラウドマイナンバーから更新」をクリックするとクラウドマイナンバーに登録がある従業員のマイナンバー情報が反映される

- ここまでの作業で連携は実施しているが、新規加入従業員などが発生している場合もあるため、更新手続きは必ず行う

- マイナンバーを出力するためには、マネーフォワード クラウド年末調整と「マネーフォワード クラウドマイナンバー」の「従業員番号」が一致している必要がある。

- 数字の全角・半角や不要なスペースが含まれていないかも含めて要確認

- 配偶者や扶養家族のマイナンバーが連携されない場合は、マネーフォワード クラウド年末調整と「マネーフォワード クラウドマイナンバー」に登録されている氏名が一致していない可能性がある

- マイナンバーを出力するためには、操作するユーザーが「マネーフォワード クラウドマイナンバー」の「マイナンバー管理者」権限を持っている必要がある

- 出力対象の従業員は、「マネーフォワード クラウドマイナンバー」でマイナンバーが「承認済み」となっている必要がある。

- マイナンバーは、「マネーフォワード クラウドマイナンバー」で設定した「利用目的」に「給与所得・退職所得の源泉徴収票作成事務」が含まれている従業員のみ出力できる。

クラウド給与からインポート

- メニューから「手続き」>該当の年末調整手続きの「詳細」>「インポート・連携」>「マイナンバー」>「インポート」

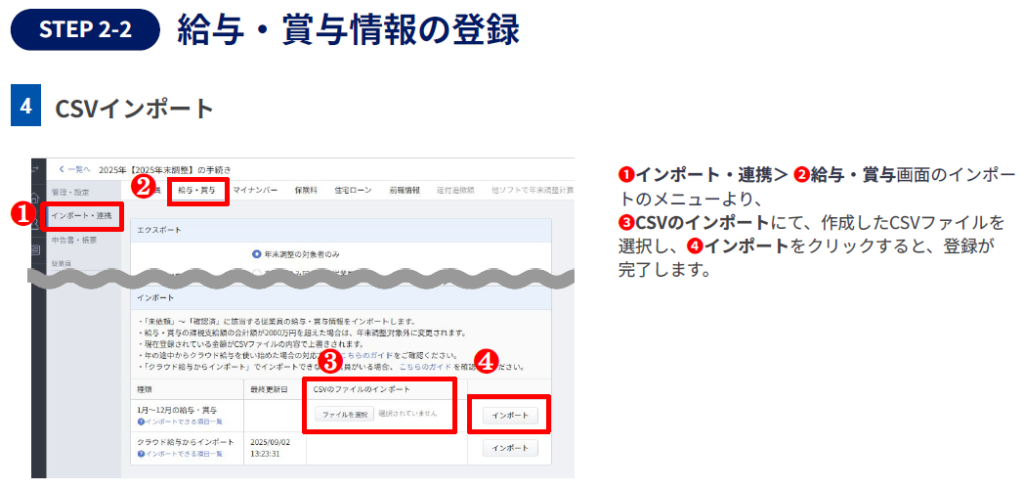

給与情報の登録

年度の最初からクラウド給与を使っている場合

- メニュー>手続き>手続き一覧画面から「手続き名」をクリック>インポート・連携>「給与・賞与」>「クラウド給与からインポート」の「インポート」をクリック

- ここではクラウド給与で確定処理済みの給与情報がインポートされる

- 手続きを作成した時点で確定している月(MK標準作業だと通常10月まで)までの給与情報を本年度の年末調整手続きに登録するため、この操作後に確定する給与情報は、還付追徴税額の計算のタイミングであらためて登録することになる。

- この時点で年間の総支給額が確定していなくとも確定処理を行った給与の情報のみ登録すればよい。

- 従業員の申告画面にも現時点での支給済金額の累計額として表示される。

年度の途中からクラウド給与を使っている場合

- 「マネーフォワード クラウド給与」を年度途中から使い始めた場合、マネーフォワード クラウド年末調整で必要な給与情報が1年分に満たない状況が発生するため、給与情報が1年分に満たない場合、クラウド給与から給与情報を【年度の最初からクラウド給与を使っている場合】と同様にインポートしたあと、以下の流れでCSVファイルを利用して給与情報を更新する必要がある。

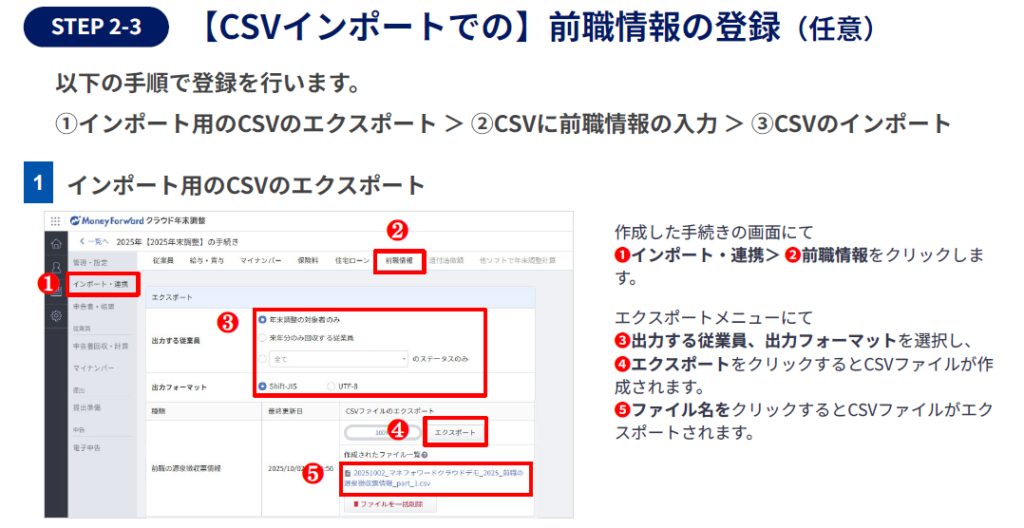

【参考】前職情報の登録

- インポート用ファイルのエクスポート>ファイルの編集>インポートの順で前職情報を登録する(詳細は以下)

CSVインポートによる前職情報の登録ステップ詳細

- インポート用ファイルのエクスポート

- メニュー>手続き>該当の年末調整手続きの「詳細」>インポート・連携>「前職情報」>「出力する従業員」「出力フォーマット」を選択し、「エクスポート」をクリック>作成されたファイルをクリックしてダウンロード

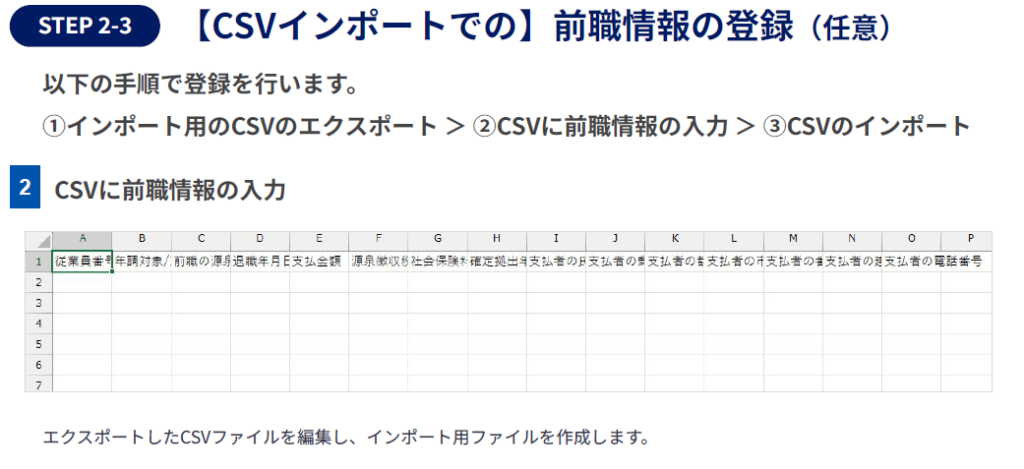

- ファイルの編集

- エクスポートしたCSVファイルを編集し、インポート用ファイルを作成

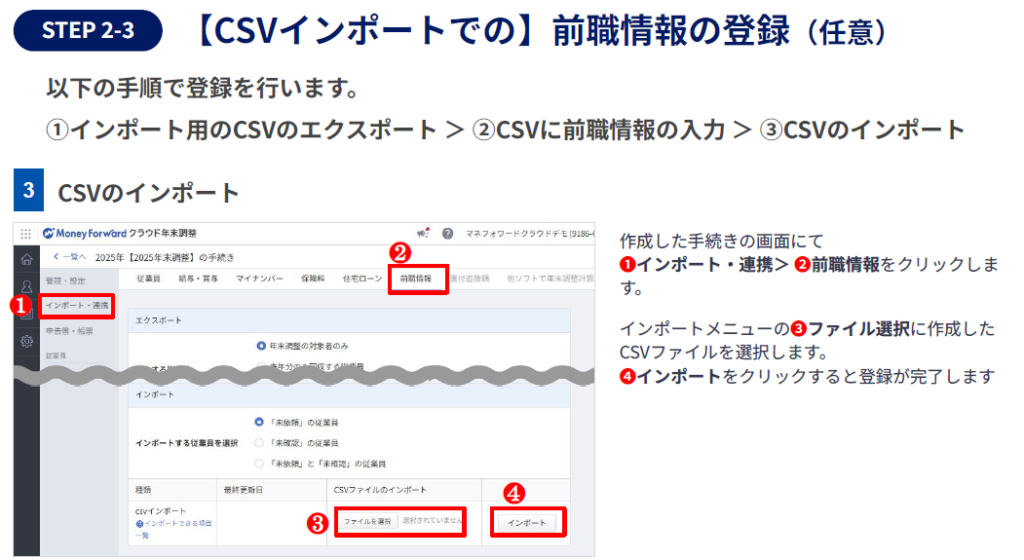

- インポート

- インポート」の「インポートする従業員を選択」からインポート対象の従業員を選択>「csvインポート」の「ファイルを選択」をクリック>「インポート」

- 「依頼中」「確認済」「確定済」ステータスの従業員へ情報をインポートすることはできない

- インポート」の「インポートする従業員を選択」からインポート対象の従業員を選択>「csvインポート」の「ファイルを選択」をクリック>「インポート」

【参考:基本的に大企業のみが想定される】_団体保険情報の登録

- インポート用ファイルのエクスポート>ファイルの編集>インポートの順で団体保険情報を登録する(詳細は以下)

CSVインポートによる団体保険情報の登録ステップ詳細

- インポート用ファイルのエクスポート

- メニュー>手続き>該当の年末調整「詳細」>インポート・連携>「保険料」を選択>「出力する従業員」「出力フォーマット」を選択し、「エクスポート」をクリック>作成されたファイルをクリックしてDL

- ファイルの編集

- エクスポートしたCSVファイルを編集し、インポート用ファイルを作成

- インポート

- インポート」の「インポートする従業員を選択」からインポート対象の従業員を選択>「csvインポート」の「ファイルを選択」をクリック>「インポート」

年末調整準備_手続き準備_年末調整対象外となる従業員の確認とステータス変更

クラウド年末調整の仕組みと留意点

- 乙欄で年末調整の対象外の社員は「対象外」にする。これによってステータスは「未確認」に変わる。(「対象外」を選択して手続きを進めることで、法定調書合計や給与支払報告書総括表などの年末調整関係書類に該当の従業員も記載される。)

- 「未依頼」や「未確認」などのステータスと、年末調整の対象/対象外の設定は別である。

- 対象外の従業員は、「未確認」から「確認済」、「確定済」に変更することで、年調過不足税額の算出が行われず、摘要に年調未済と印字された源泉徴収票を発行できる仕様になっている。

- 「対象外」の社員については、(ステータスが対象外であっても)登録されている住所などで源泉徴収票は作成されるため、住所などに誤りがないかを確認してから、「確認済」に変更する。

- 対象の社員と別々に作業して2度手間を避けたければ、対象社員を確認済みにするときに、対象外の従業員も住所などに問題がなければ、同時に変更しても問題ない。

- 「未依頼」や「未確認」などのステータスと、年末調整の対象/対象外の設定は別である。

- 甲だと認識していた対象者について、後から乙だったと判明した場合は、次の作業が必要となる

- (1)「従業員>インポート・連携」にてクラウド給与からインポートを行う

- (2)「手続き>詳細>インポート・連携」にてクラウド給与からインポートを行う(インポート時は「インポートする従業員を選択」で該当従業員のステータスである「未依頼」を選択してインポートする)。

- 特にこの(2)が忘れがち。

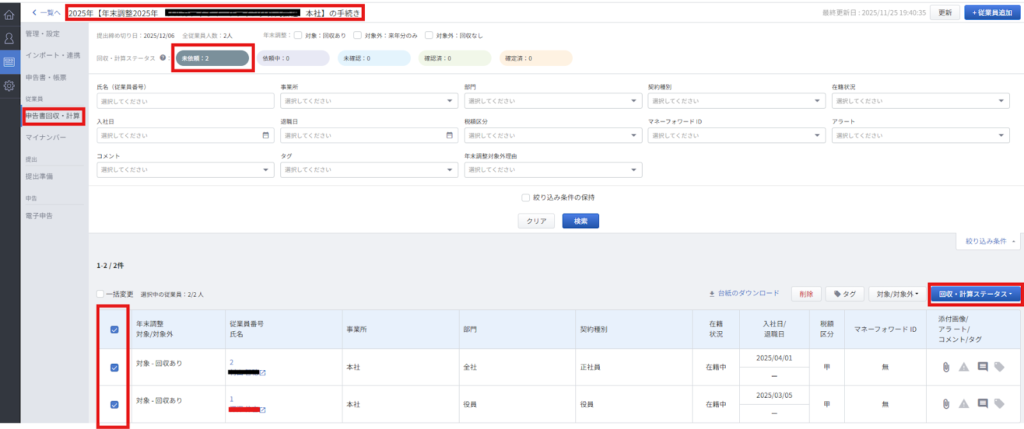

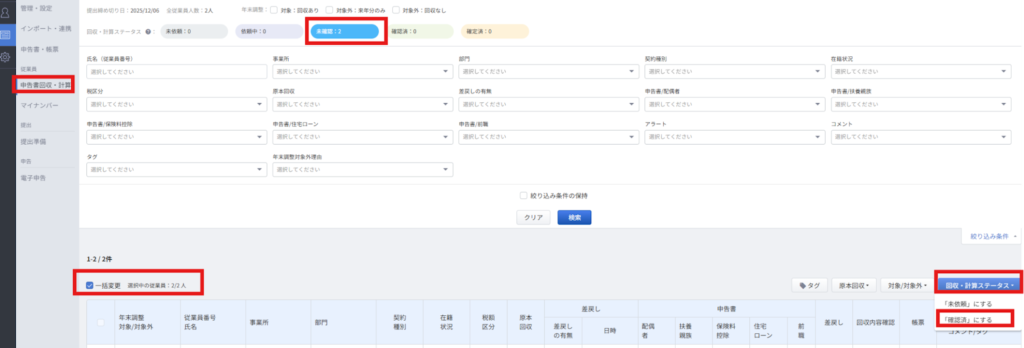

年末調整対象/対象外の確認と対象外従業員のステータス変更

対象/対象外の確認

- 対象/対象外の確認をするため、メニュー>手続き>該当の手続き「詳細」>申告書回収・計算>年末調整の対象・対象外の確認>対象/対象外を変更する場合は対象従業員にチェックを入れて「対象/対象外」をクリック

対象/対象外の自動判定について

- クラウド年末調整では、従業員情報・給与情報・申告情報をもとに年末調整の対象/対象外を判断し、以下に該当する従業員は、年末調整ステータスが対象外となる。

- 退職日が年末調整を行う年度の11月末以前の人

- 税額区分が乙/丙の人

- 居住者区分が非居住者の人

- 年収が2,000万円超の人(年収 = 確定済みの給与・賞与課税支給金額+前職の支払金額の合計額)

- 災害減免法の規定により、その年の給与に対する所得税及び復興特別所得税の源泉徴収について徴収猶予や還付を受けた人

- 入社日が来年1月1日以降の人

- 年末調整区分を「対象外」に変更された候補者は自動で年末調整区分が対象外に設定される

回収・計算ステータスの変更

- 回収・計算ステータスの変更をするには、メニュー>手続き>該当の手続き「詳細」>未確認> ステータスを変更したい従業員にチェックを入れ、「回収・計算ステータス」をクリックし、「「確認済み」にする」を選択

- ここは「対象外 – 回収なし」の従業員について「回収・計算ステータス」を「確認済」へ変更する操作であり、「対象外-来年分のみ」に該当する従業員については、申告書の回収手続きがあるためこちらの操作は不要

- 課税支給額の累計が2,000万円超で対象外など、今年度は年末調整を行わないが、来年分の申告書は回収したい(来年は年末調整の対象になる可能性がある)という場合は「来年分のみ回収」に変更する

- 「来年分のみ回収」に変更すると翌年度の扶養控除等申告書のみ回収することになる

- このタイミングではステータスを「確定済」には変更しないこと(この後に行う給与の取り込みが実行できなくなる)。

- 今年度の退職者や税額表区分が乙欄/丙欄の従業員の住民税徴収税区分は、ステータスが「確定済」になったタイミングで「普通徴収」に自動で切り替わる(ステータス変更以外の管理者側の特別な操作は不要。)

年末調整の事前案内

- 以下のいずれかの方法でクライアントに依頼して同意を取得してもらう

- (A)【下記備考文参照】同意に関する内容及び「会社が定める期限までに承諾に係る回答がない時は承諾があったものとみなす」旨の文を盛り込んだメールを送信し、同意しない場合はメールで返信をもらう(返信がない場合は同意したものとみなす)

- (B)雇用契約書に記載する(紙の同意書よりスムーズ)

同意書の文例

源泉徴収票を電子交付することについての同意について

当社では、源泉徴収票を電子交付します。

下記事項をご確認の上、不同意の場合はその旨ご連絡ください(同意の場合はご連絡は不要です。)

なお、○月○日までにご連絡がない場合は、同意したものとみなします。

記

①電子交付する書類の名称:給与所得の源泉徴収票

②電磁的方法の種類やその具体的な方法:

専用Webサイト「マネーフォワード クラウド年末調整」画面での表示

閲覧手段:PC、タブレット、スマートフォンでの確認

③受信者ファイルへの記録方法(XML形式、PDF形式、暗号化して受信者ファイルに記録する旨及びその復号化方法等):PDF形式

④交付予定日:○月○日までに交付/○月給与支給日に交付 等

⑤交付開始日:○月○日

源泉徴収票を従業員に電子交付するには、初回のみ従業員の個別合意がメール/書面で必要(紙で配布する場合は不要)な点に留意する

- 従業員へ年末調整について周知するための案内を準備する(MFのテンプレートを使用する)

- クラウド年調よりクライアントメンバーにはメールが自動で飛ぶが、それとは別途、念のため以下のユーザーマニュアル(クラウド年末調整の従業員用マニュアル)を添付したテンプレメールをクライアントに送信しておく

- マニュアルはMFのテンプレートを使用する、社内告知用ポスターもあり

- クラウド年調よりクライアントメンバーにはメールが自動で飛ぶが、それとは別途、念のため以下のユーザーマニュアル(クラウド年末調整の従業員用マニュアル)を添付したテンプレメールをクライアントに送信しておく

年末調整について、先ほどマネーフォワードクラウドから、役員・従業員の皆様宛てにメールが届いていると思いますので、各種申告や資料添付等、必要事項につきご確認の上対応をお願いいたします。(乙区分の方は源泉徴収につき、年末調整は対象外となります)

PC版、スマホ版それぞれのユーザーマニュアルを添付しておきます。

- 事前案内を行う

- 従業員の申告画面からも証明書原本貼り付け用台紙を出力できるので活用してもらう

- 従業員が台紙を用意できない場合は、管理者画面から出力して従業員へ配布する

年末調整準備_手続き準備_【参考】従業員のマネーフォワードIDを設定_年末調整の手続きの依頼のタイミングより前に設定する場合

画面上で設定(一件ずつ設定)する方法

- メニュー>従業員>設定する従業員の「編集」>「ログイン設定」で「ログインできる」を選択>「ログイン設定」で以下のように設定する

- ログイン可否:ログインできる

- IDタイプ(ログイン方法):メールアドレス

- クラウド年末調整上で年末調整の手続きを行うためには、従業員のログイン方法は、「メールアドレス」または「ログインID」いずれかから選択できるが原則メールアドレスを使う

- 複数の従業員に同じメールアドレスを割り当てたり、一人の従業員に二つ以上のメールアドレスを割り当てることはできない

- クラウド年末調整上で年末調整の手続きを行うためには、従業員のログイン方法は、「メールアドレス」または「ログインID」いずれかから選択できるが原則メールアドレスを使う

- メールアドレス:従業員のメールアドレス

- ロール:一般従業員

- ロールは「一般従業員」「全権管理者」「一般管理者」の3パターンだが、年末調整の申告のみ行う従業員の権限は「一般従業員」で登録する。

- 一般従業員:クラウド年末調整へログインし、自身の書類の申告を行える

- 全権管理者:クラウド年末調整のすべての管理機能が編集できる

- 一般管理者:権限、連携、プラン・料金以外の管理機能が編集できる(権限、連携、プラン・料金は閲覧のみ。)

- ロールは「一般従業員」「全権管理者」「一般管理者」の3パターンだが、年末調整の申告のみ行う従業員の権限は「一般従業員」で登録する。

- 保存する(他MFモジュールでMFのIDを使っていなければ、ログイン設定を保存したタイミングで、従業員のメールアドレス宛にパスワード設定用のメールが自動送信される)

- この操作を行うと従業員のメールアドレス宛にパスワード設定用のメールが自動送信される

- 年末調整の手続きの依頼のタイミングに合わせてパスワード設定依頼メールを送信したい場合は、年末調整の手続きの依頼と同時期にメールアドレスを設定する

- 他プロダクトでマネーフォワードIDを利用中の場合は、パスワード設定のメールは届かない

- この操作を行うと従業員のメールアドレス宛にパスワード設定用のメールが自動送信される

CSVで設定

- メニュー>従業員より、【手続に必要な従業員情報の登録_従業員情報の登録】の部分を参照して、CSVデータをインポートし、マネーフォワードID(メールアドレス)を追加する

- CSVでメールアドレスを登録した場合、権限は「一般従業員」で登録されるため、管理権限を付与したい場合は「従業員画面」から権限変更を行う(CSVインポートでは変更できない。)

年末調整手続きの依頼、回収、チェック

申告書を回収する

申告書の提出依頼

- メニュー>手続き>該当の年末調整手続きの手続きの「詳細」>回収・計算ステータスで「未依頼」を選択>回収を依頼する従業員をチェック(一括でチェック)>従業員をチェックした状態で「回収・計算ステータス」をクリックし、「「依頼中」にする」を選択>「保存しました」とメッセージが表示され、従業員のステータスが「依頼中」に変わる

- 「通知設定」で申告書の提出依頼時にメールで通知する設定を行っているため、提出依頼の操作が完了したタイミングでメールアドレスでログインする従業員へ提出依頼メールが送信される

- 従業員のステータスを「依頼中」に変更するとホーム画面の通知・メールの自動送信が行われ、従業員が年末調整の申告を行うことができるようになる

- ステータスを「未依頼」に戻したい場合は、 「依頼中」ステータス画面で>ステータスを変更したい従業員を選択し>「回収・計算ステータス」 から「「未依頼」にする」 を選択

- ステータスが未依頼に変更された場合、従業員が年末調整の申告を行うことができなくなる

- ステータスを依頼中に変えるとメールが送られてしまうので、間違えて対象外の人にメールが送られてしまったら、直接連絡して放念してもらうしかない

- うまくメールが送られなかったときに再送したい場合は、一度、未依頼に戻してから、依頼中に変更すると、再度メールが飛ぶ。

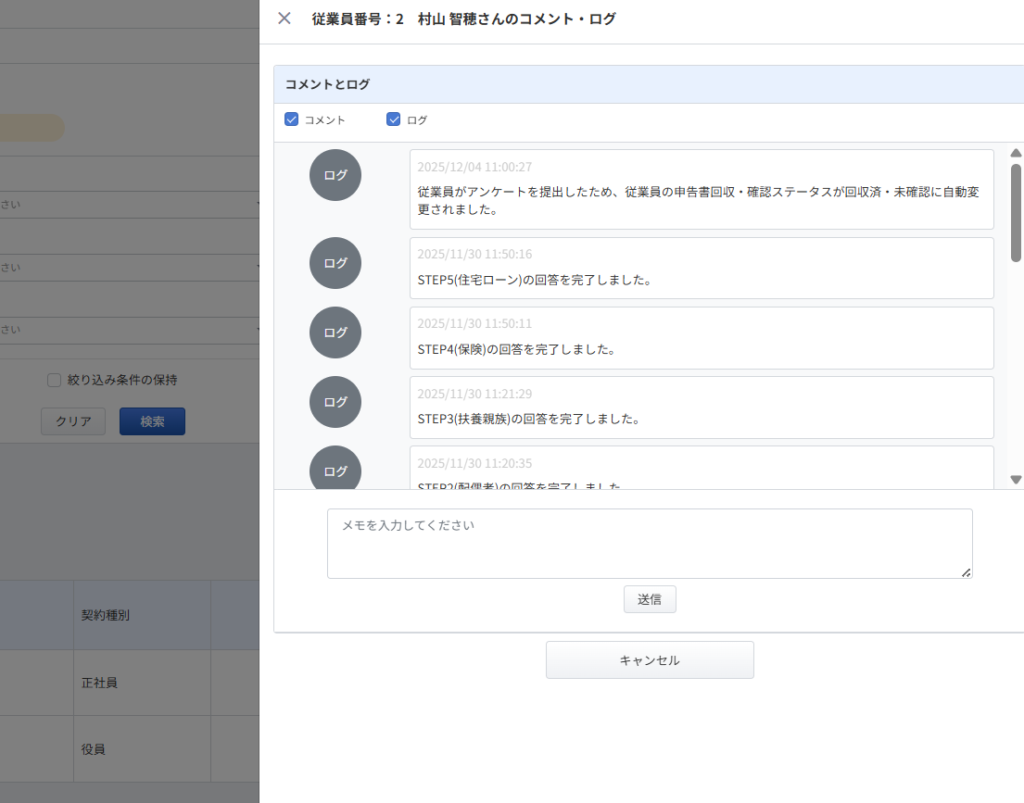

- 手続き>詳細>申告書回収・計算>該当の従業員の右側「コメントマーク」をクリックすると、対象の従業員の操作ログがみれる。→ここに「STEP1(本人情報)の回答を完了しました。」などのログがなければ本人はまだ操作してないということである。

情報が間違ったまま依頼した場合、クラウド給与が正しく連携できていないまま依頼した場合の対応

- 「依頼中」となった回収・計算ステータスをいったん「未依頼」として、再度「依頼中」にする

- 「手続き一覧」画面の対象の手続きの「依頼中」の数字をクリック

- ステータス変更をする従業員にチェックをいれる

- 右端の「回収・計算ステータス」をクリックして【「未依頼」にする】をクリック

- 従業員が「未依頼」ステータスに移動したことを確認する

- 再度、回収・計算ステータスボタンから依頼ボタン選ぶ

回収した申告書の確認

- メニュー>手続き>該当の年末調整手続きの手続き「詳細」>「未確認」タブを選択>内容を確認する従業員の氏名をクリック

- 「申告従業員の詳細」画面へ遷移するので、「申告書内容」タブを選択>右メニューから確認したい項目を選択して内容を確認する

- うち、必要に応じて以下の対応をする

- 添付画像の確認:「添付画像」から添付画像を確認(PDFファイルの場合は画像プレビューに対応していないため、ダウンロードが必要)

- 差戻し箇所のチェック:差戻しをする場合は、該当の項目にチェックを入れる

- うち、必要に応じて以下の対応をする

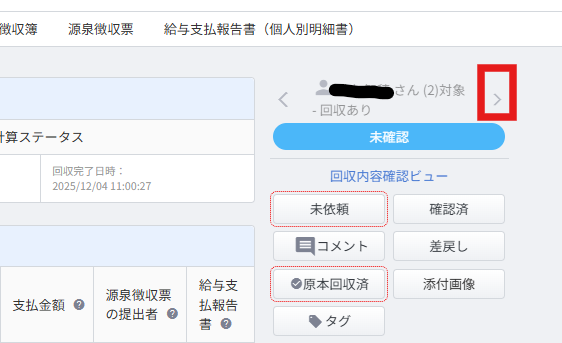

- 「1.本人」~「5.住宅ローン」など、すべての項目の確認が終わったら、次の従業員画面を表示して全従業員の確認をする

- 「>」マークをクリックして進むと多少効率的

- 全従業員の申告書の確認が終わったら、従業員のステータスを変更するため、「申告書回収・計算」の「未確認」画面で、「一括変更」にチェックを入れ、「回収・計算ステータス」から「「確認済」にする」を選択する。

留意点

- 乙欄(年調対象外の従業員)については、いったん対象⇒対象外にかえる、次に、確定済みにステータスを変える、の2STEPが必要

- ただし、住所など今年の年調以外の部分はチェックが必要

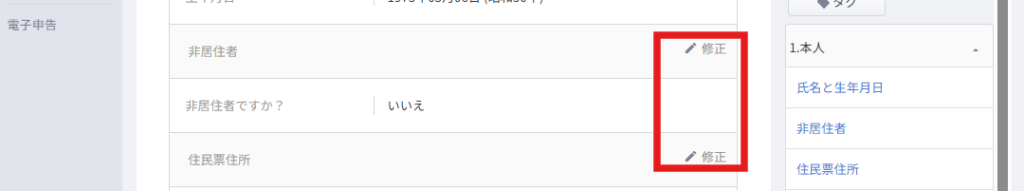

申告内容の管理者による修正

- 「申告書内容」画面で修正したい項目の「修正」をクリックし、修正する

提出状況の確認

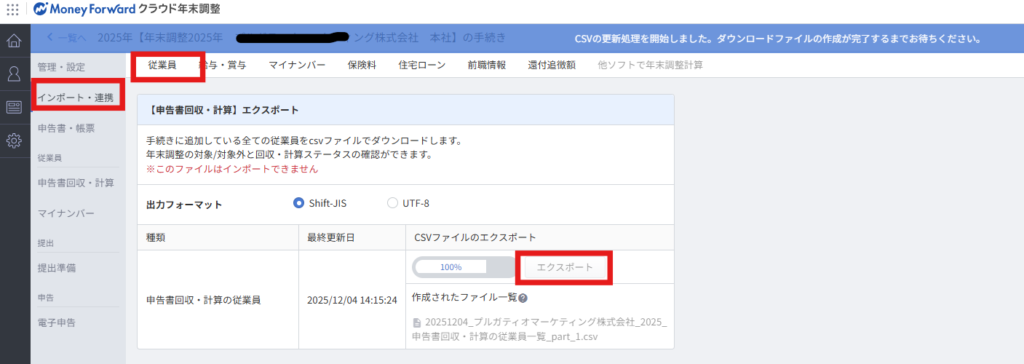

- 「手続き」>「インポート・連携」>「従業員」画面より、「手続き」の回収・計算ステータスの一覧CSVをエクスポートして確認

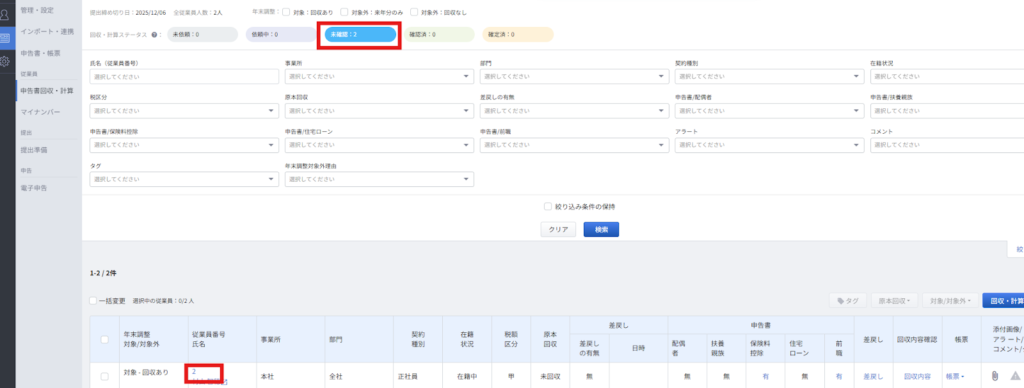

提出内容の確認:「未確認」ステータスが残っている場合

- 「手続き一覧」画面で選択した年末調整手続きにて、「申告書回収・計算」を選択>「申告書回収・計算」画面上部の「未確認」ステータスをクリック

- 「未確認」ステータスの画面にて、比較する従業員の「回収内容 確認」欄にある「回収内容」をクリック>対象従業員の「回収内容確認ビュー」画面が表示されるので内容を確認する

差戻し(修正依頼):「未確認」ステータスが残っている場合

- メニュー>手続き>該当の年末調整手続きの「詳細」>「申告書回収・計算」画面が表示される

- 「未確認」タブを選択>差戻しをする従業員を選択し、「申告書内容」タブから差戻し箇所をチェック

- 差戻し箇所をチェックした状態で「差戻し」をクリック>「差戻しコメント」「締め切り日」を入力し、「保存」をクリック>従業員のステータスが「依頼中」に変わり、従業員画面で申告書を修正できる状態になる(メール通知の対象になっている従業員には、同時にメールが送信される)

- チェックボックスは「未確認」のステータスの場合のみ表示されるため差戻しのチェックボックスは表示されないので、従業員からの申告書の提出を待つか、「管理者が入力」をクリックしてステータスを「未確認」にする必要がある

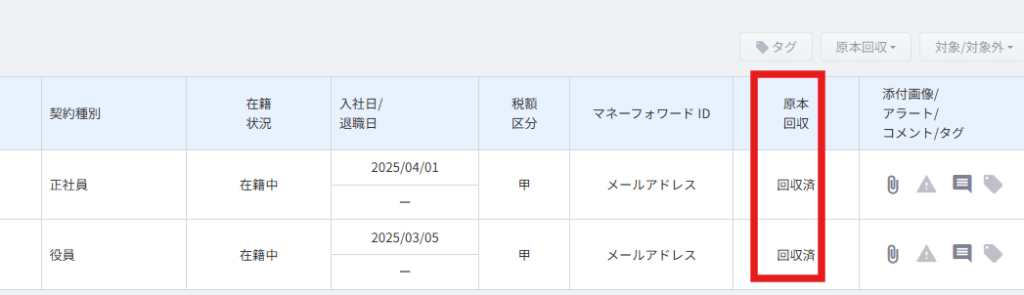

原本の回収を確認する

- サイドメニュー>手続き>該当の年末調整手続きの「詳細」>原本回収対象となる従業員にチェックを入れ、「原本回収」をクリックし「回収済」にする」を選択

- 原本回収が必要な旨につき、必ずクライアントに伝達した上で実施する(原本回収が出来ていない旨の共有を受けた場合、ステータスを戻すことを検討する)

- 「保存しました。」とメッセージが表示されると原本回収のステータスが「回収済」に変わる

- 「原本回収」のステータス変更は、「依頼中」〜「確定済」までのステータスの従業員について行うことができる

原本の回収が必要な書類

- 扶養控除:海外居住の配偶者・扶養親族に関する書類(親族関係書類、送金関係書類(写し可))

- 保険料控除:保険料控除証明書(生命、介護医療、個人年金、地震 等、※除証明書が電子データ(で提出された場合は原本不要)、小規模企業共済等の掛金払込証明書(個人型確定拠出年金 等)、社会保険料控除証明書(国民年金 等、※国民健康保険の証明書は原本不要)

- 住宅借入金等特別控除:住宅借入金等特別控除証明書、借入金の年末残高等証明書

- 前職収入がある場合:前職の源泉徴収票

期日通りに年調作業を完了できない/できなさそうな従業員がいるケースの対応方法まとめ『MK:個別論点・トラブルシューティング』

期日通りに年調作業を完了できない従業員がいる

期日通りに年調作業を完了できない従業員がいる場合、締切日を改めて設定しないと、システム上、提出ができなくなる点に注意

前職の源泉徴収票を出せない従業員がいる場合

- 左側メニュー「手続き」>「詳細」>該当の従業員>「申告書内容」>前職の源泉徴収票において、「用意することができない」を選択した場合、自動的に年末調整対象外(来年分のみ回収)に変更される。

- 「用意することができない」を選択した場合、年末調整は「対象外」として反映される。

- また、管理者側で「用意することができない」に変更が可能。

前職の源泉徴収票を出せないといっていた従業員がギリギリ出してきた場合

管理者側で修正するなら

- 「未確認」ステータスとすることで「申告従業員の詳細>申告書内容」画面から編集が可能。

- 「用意することが出来ない」を「手元にある」とした上で、回収した源泉徴収票をアップロードすればよい。

従業員側で修正するなら

- 「未確認」ステータスに移動後、差し戻しを行うことで従業員での入力が可能。

12月支払に間に合わなくとも、1月支払までに源泉徴収票を出してきた場合

管理者側で修正するなら

- 一度該当の従業員ステータスを(「確認済」にしている場合は)「未確認」に戻し、申告書回収・計算>該当の従業員氏名>申告書内容タブの1.本人>前職の源泉徴収票を選択し、「手元にある」を選択することで前職給与の入力が可能。

- 「修正」が表示されない場合、. ステータスが「未依頼」「未確認」の場合のみ「修正」が表示されるので、ステータスを変更して修正する

- 非該当となっている項目の詳細は登録項目が表示されない

従業員側で修正するなら

- 「未確認」ステータスに移動後、差し戻しを行うことで従業員での入力が可能。

1月にも間に合わない従業員がいた場合1月にも間に合わない従業員がいた場合

- 年末調整の「対象外」の場合として、摘要欄に「年調未済」と印字された、年末調整を行わない源泉徴収票・給与支払報告書となる。

- 本人が確定申告をする

期日通りに年調作業を完了できなさそうな従業員がいる

他の者だけで給与反映作業をする場合

- クラウド年末調整とクラウド給与の連携では、【回収・計算ステータスが「確定済」の従業員のみ】、年調過不足税額を取り込むことができる。

- そのため、1名以外をクラウド給与に反映したい場合はステータスを、他のメンバーを全員「確定済」にする。

その1名が差し戻して、再度申請が完了したとき

- 完了した1名の方についてもステータスを「確定済」にする。

- その後、クラウド給与にて「マネーフォワード クラウド年末調整から過不足税額をインポート」を実施すると、その1名の方も含め12月給与で上書きして反映される。

その1名が間に合わず、他のメンバーで年調・12月給与反映を進める場合

通常処理

- その1名のステータスは「確定済み」以外のステータスにする。

- 再度従業員に入力してもらいたい場合は「手続き一覧」>「申告書回収・計算」画面で「未確認」ステータスの従業員を選択し、「申告書内容」タブを選んで「差戻し」をクリックすると、従業員に申告内容を差し戻すことができる。

この方法で進んだものの、その1名が、1月には差戻対応作業が間に合った場合の処理

- 1月中にクラウド年末調整での申告が終わり還付追徴額を計算し、1月支給で該当の方のみ年調過不足税額を反映させる方法

- 1月支給の給与計算で再度年調過不足税額をインポートしても、12月支給で年調過不足税額が反映されている従業員に関しては重複されない仕組みとなっている。

- そのため、1月支給で改めて年調過不足税額をインポートすればよい。

還付追徴額計算と源泉徴収票配布

給与情報を登録する

クラウド給与で12月支給分までの給与計算・賞与計算をすべて「確定処理」済みにしてからここでのインポートを行う。

- サイドバー「手続き」>該当の手続き名をクリック>インポート・連携

- 「給与・賞与」のタブ>「インポート」から「クラウド給与からインポート」の「インポート」をクリック

- 従業員に依頼をしたときに、一度その時点の給与を取り込んでいるはずなので、既に最終更新日が入っていることが通常である

- 年度途中でクラウド給与を使い始めた場合は【手続に必要な従業員情報の登録_給与情報の登録】参照

還付追徴額を確定する

- サイドバー「手続き」>該当の手続き名をクリック>インポート・連携

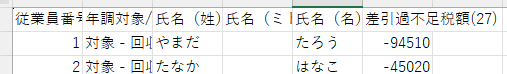

- 還付追徴額のタブからCSVデータをエクスポート

- 「出力する従業員」と「出力フォーマット」を選択し、「エクスポート」をクリック)

- 作成されたファイル一覧からファイル名をクリックし、データをDL> CSVファイルを開き、内容を確認

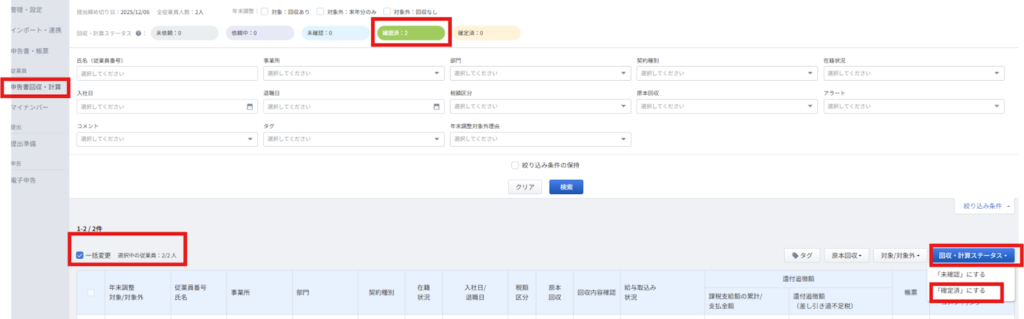

- 申告書回収・計算 >確認済 画面からステータスが「確認済」の従業員を抽出>一括変更 で「確認済」ステータスの従業員全員を選択し、回収・計算ステータスを「「確定済」にする」を選択すると、ステータスが「確定済」にかわる

還付追徴額を給与システムに反映する_クラウド給与の設定

クラウド給与とクラウド年末調整の連携

- クラウド給与へログイン>「連携設定」を選択>「年末調整」>「連携する」をクリック

年調過不足税額項目を有効化

- 「基本設定」>「控除項目」を選択>「年調過不足税額」をチェック>「保存する」をクリック>「控除項目を更新しました。」とメッセージが表示され、還付追徴額を登録する控除項目(年調過不足税額)が有効になる

- 基本的に、MK標準作業の場合は、導入時にここのチェックを入れているので、本作業は不要となる

還付追徴額を給与システムに反映する_給与システムへ反映(クラウド給与を利用している場合)

- クラウド給与へログイン>還付追徴額を反映する月の「給与計算」(賞与で反映する場合は「賞与計算」)画面を開く>右上の「メニュー」をクリックし、「マネーフォワード クラウド年末調整から過不足税額をインポート」を選択

- 給与の「確定処理」後でもインポート可能

- 還付追徴額を取込む年末調整を選択する画面が表示されるので、取り込みたい年度の年末調整の「年末調整タイトル(手続き名)」を選択し、「インポート」をクリック>還付追徴額が「年調過不足税額」へ反映される

- 還付追徴額を再計算した場合は、再度インポートを行うことで年調過不足税額が上書きされる(再インポートの実行時にクラウド年末調整で「対象外」となっている従業員については上書きされない)

- 還付追徴額を反映することで、すでに作成済みの給与明細や各種帳票が自動的に上書きされるため、還付追徴額反映前の給与計算結果を保存する場合、クラウド給与の「帳票一覧」画面から事前に出力する

- 還付追徴額はクラウド年末調整上で年末調整の「対象」かつ「確定済」になっている従業員のみ取り込まれるため、還付追徴額をインポートする従業員のステータスが年末調整の「対象」かつ「確定済」になっていることを確認する

- 還付追徴額は12月、1月、2月支給分の給与及び賞与計算画面に取り込むことが可能

- 該当のメニューが表示されない場合は、クラウド年末調整との連携設定が必要

- 一度取り込みを行った還付追徴額はインポートでは削除されないので、還付追徴額を「0」にしたい場合は、給与計算画面から個別に修正する

再年調を行う

ステータスの変更

- メニュー>手続き>該当の年末調整手続き「詳細」>「申告書回収・計算」画面で再年調を行う従業員を選択>従業員の詳細画面に遷移するので「確定を解除」をクリック

- 確定解除に関するアラートが表示されたら内容を確認の上「OK」をクリック>従業員のステータスが「確認済」に変わるので、さらに「未確認」をクリック>ステータスが「未確認」に変わり、申告内容を修正できる状態になる

申告内容の修正(管理者が修正する)

【申告書を回収する_申告書の確認_申告内容の管理者による修正】を参照する

申告内容の修正(従業員が修正する)

【申告書を回収する_差戻し(修正依頼)】を参照する

その後の作業

還付追徴額の再計算、給与システムへ反映(クラウド給与を利用している場合)は上記参照

源泉徴収票を配布する(WEB)

- メニュー>手続き>該当の手続き「詳細」>申告書回収・計算>「確定済」を選択し、年末調整ステータスが確定済の従業員を表示>源泉徴収票を配布する従業員をチェックし、「配布」をクリックして「源泉徴収票「配布済」にする」を選択>「保存しました。」とメッセージが表示され、源泉徴収票配布状況が「配布済」に変わる

- 「管理・設定」の「通知」画面で自動配布設定を行っている場合、ここで自動配布設定についての操作は不要

- 源泉徴収票は「クラウド年末調整」または「マイページ」上で閲覧可能だが、クラウド給与とクラウド年末調整を併用されている場合は、マイページからの閲覧が便利

翌年分の従業員情報を他システムに反映する(クラウド人事管理に反映させ、クラウド給与に取込む)

ここでは「マネーフォワード クラウド年末調整」で「確認済」または「確定済」ステータスの従業員が取り込まれる

- クラウド人事管理へログインし、年末調整の情報を取り込む(下記ガイド参照)

- 翌年分の従業員情報の取り込み作業を行うと、元の従業員情報に戻すことはできないので必要に応じて事前に情報を保存する

- 従業員情報は、クラウド給与>従業員情報>「従業員の追加/更新」>「CSVで従業員情報を追加・更新/DL」からDL

クラウド人事管理を使っていない場合の作業

- クラウド給与へログインし、「従業員情報」画面を開く>「従業員の追加/更新」をクリックし、「マネーフォワード クラウド年末調整から翌年分の扶養控除等申告書の情報をインポート」を選択>インポートする年度の年末調整タイトル(年末調整の手続き名)を選択し、「インポート」をクリック

- 画面を更新し、「マネーフォワード クラウド年末調整から従業員情報をインポートし、○名の情報を更新しました。」とメッセージが表示されたら「従業員情報」画面を開き、翌年分の扶養控除等申告書の情報が反映されていることを確認する

- 「従業員情報」画面を開き、翌年分の扶養控除等申告書の情報が反映されていることを確認

- 以下の項目は、システム上から自動で連携されないので手動で修正が必要

- 税額表区分、未成年者区分、災害者区分、外国人区分、居住者区分

法定調書/給与支払報告書を提出する

税務署へ提出する書類を作成する(法定調書合計表、給与所得の源泉徴収票)

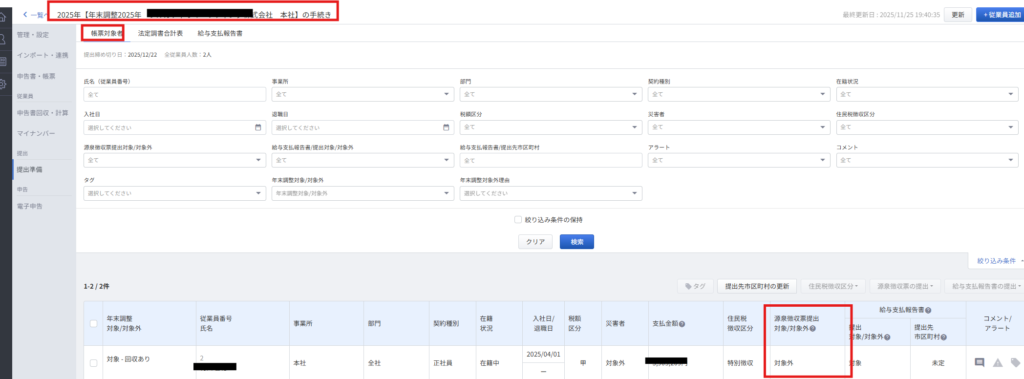

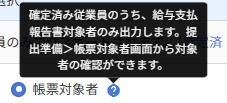

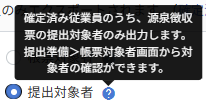

源泉徴収票の対象/対象外の確認

- メニュー>手続き名をクリック>該当の年末調整手続きを選択する

- サイドバーの「提出準備」>「帳票対象者」が表示される(表示されていない場合は「帳票対象者」タブを選択して表示)>「源泉徴収票提出対象/対象外」を確認する

- 源泉徴収票の提出対象/対象外は自動で判定される(参考:国税庁「No.7411 「給与所得の源泉徴収票」の提出範囲と提出枚数等」)

提出対象/対象外を手動で変更する場合

- 対象/対象外を変更する従業員にチェックを入れて>「源泉徴収票の提出」をクリックし、提出「対象」にする、提出「対象外」にする、「自動計算する」のいずれかを選択>源泉徴収票提出対象/対象外が変更される

- 「自動計算する」を選択した場合、自動計算の判定状態に戻る

帳票対象者に対象者が表示されない場合、帳票対象者には年末調整手続きのステータスが「確定済」かどうかをチェックすること

法定調書合計表の作成

- メニュー>手続き名をクリック>サイドバーの「提出準備」をクリック

- 「法定調書合計表」のタブを選択して「法定調書合計表を再集計」をクリックし、しばらく待ってからページを更新すると、「1,給与所得の源泉徴収票合計表(375)」に申告書・帳票の計算結果が反映される

- すべての内容が反映されていることを確認し、「保存」をクリック

- 内容を修正する場合は「申告書回収・計算」画面の情報を修正した上で「法定調書合計表を再集計」をクリックし、データを更新する必要があり、自動反映された値を手修正しても電子申告内容へは反映されないことに留意する

- 前職がある従業員などは(B)行の支払金額に反映されるが、クライアント企業での給与支払額と比較すると想定金額が感覚から大きくブレる場合があるが、個別の源泉徴収簿をクラウド年調でチェックすれば問題がないことが確かめられる(計算根拠がわかる)

- 自動集計により作成された法定調書合計表の内容を編集した場合は、その内容をマネーフォワード クラウド年末調整から電子申告することができないので、この場合も出力した電子申告データをe-Taxに取り込んで直接申告を行う必要がある

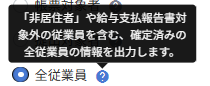

給与支払報告書提出対象者の確認

- メニュー>手続き>該当の年末調整手続きをクリック

- サイドバー「提出準備」より、「帳票対象者」タブを選ぶと、対象者が表示されるので、「給与支払報告書」の列を確認する(提出対象/対象外は自動で判定される)

対象・対象外を手動で変更する場合

- 対象・対象外を手動で変更する場合、該当する従業員のチェックボックスにチェック>「給与支払報告書の提出」をクリックし、提出「対象」にする/提出「対象外」にする/「自動計算する」のいずれかを選択する。(「自動計算する」を選択した場合、自動計算の判定状態に戻る)

- 非居住者、支払金額が0円の場合は給与支払報告書「対象外」と判定される

- ただし、「退職した年の給与支払総額が30万円以下の場合」については市区町村によっては特例で提出が不要になる場合があるので自動判定されない

- 帳票対象者には年末調整手続きのステータスが「確定済」の人が表示されるため、帳票対象者に対象者が表示されない場合は対象の従業員のステータスを確認する

提出先市区町村の反映

- サイドバー「手続き」>該当の年末調整手続きをクリック

- サイドバー「提出準備」の「帳票対象者」タブ>「提出先市区町村を更新」をクリック>データの更新に関するアラートが表示されるので内容を確認し「OK」をクリック

- 年末調整の手続きで申告された「来年の住所」から給与支払報告書の提出先を設定するため、提出先市区町村は申告内容の住所情報から自動判定される。

- 提出内容が空欄だと「未定」になってしまうため、手動で変更する必要がある。

- 他に、管理・設定」設定>「回収」>「従業員に申告してもらう住所」が「現住所」となっている場合で、「現住所(郵便番号)」が「-」となっている場合も、「提出先市区町村を更新」をクリックすると「未定」になってしまう

- 「申告書回収・計算」>従業員をクリック>「申告書内容」から郵便番号の有無は確認可能

- 他に、管理・設定」設定>「回収」>「従業員に申告してもらう住所」が「現住所」となっている場合で、「現住所(郵便番号)」が「-」となっている場合も、「提出先市区町村を更新」をクリックすると「未定」になってしまう

判定に利用される住所情報は「従業員に申告してもらう住所」で設定した住所(現住所or住民票住所)だが、現住所・住民票住所いずれも申告する設定にしている場合は「帳票に記載する住所」が判定に利用される

※設定内容は、該当の手続きの「管理・設定」>「回収」>「従業員に申告してもらう住所」から確認できる

提出先市区町村情報を手動で変更する場合

年の途中で離職した社員がいる場合などは提出先が「未定」になる可能性が高いので、その場合も以下の申告書内容画面から修正する。

- サイドバー「申告書回収・計算」より確認する従業員を選択>「申告書内容」を選択

- 「給与担当者側の管理情報(住民税)」を選択>「給与担当者側の管理情報(住民税)」項目の「修正」をクリック>修正画面が表示されるので、内容を編集>「保存」をクリック

- 受給者番号は画面上から登録またはCSVデータで一括取り込み(方法は下記)で設定する

- 「手続き一覧」画面で「インポート・連携」>「従業員情報」タブ>「エクスポート」欄の「マイナンバー」と「出力する従業員」「出力フォーマット」を選択し、「【今年】従業員情報」の「エクスポート」をクリック>「従業員の受給者番号」を編集して保存>「手続き一覧」画面で「インポート・連携」をクリック>「従業員情報」タブ>「インポート」で「インポート従業員を選択」および「インポート設定」を設定>「インポート」

- 受給者番号は画面上から登録またはCSVデータで一括取り込み(方法は下記)で設定する

「提出先市区町村を更新」をクリックした場合、「給与担当者側の管理情報(住民税)」画面から手動で変更した情報は上書きされる(手動で変更すれば、自動的に「帳票対象者」の画面でも反映されるが、ここで更新ボタンを押すと元に戻ってしまう)。よって、手動で変更する操作はこの操作が完了した後で行う必要がある

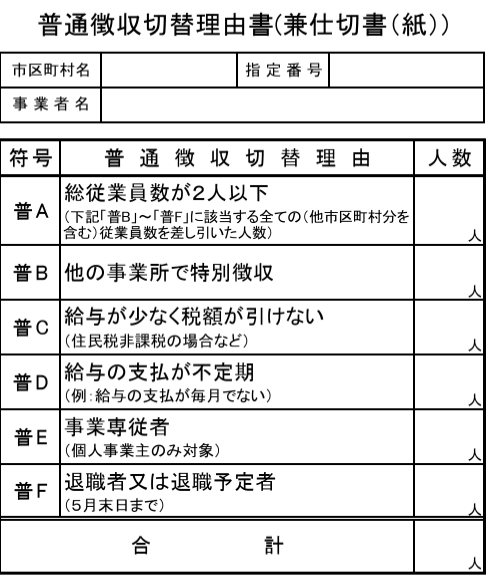

住民税徴収区分の設定

- サイドバー「手続き」>該当の年末調整手続きをクリック

- サイドバー「提出準備」>「帳票対象者」が表示されているので内容に問題がないことを確認する。

- 表示されていない場合は「帳票対象者」を選択して表示>「住民税徴収区分」などから、普通徴収の対象となる従業員を検索>対象となる従業員にチェックを入れる>「住民税徴収区分」をクリックし、「普通徴収」にする を選択>「符号/普通徴収切り替え理由」の入力欄が表示されるので「符号/普通徴収切り替え理由」を入力し「OK」で保存

自動判定で「普通徴収」となっている従業員についても「符号/普通徴収切り替え理由」の入力が必要なので、本操作は必ず行う。

給与支払報告書の作成

- サイドバー「手続き」>該当の年末調整手続きをクリック

- サイドバー「提出準備」>「給与支払報告書」を選択>「総括表の再集計」をクリックする

- 総括表の再集計に関するメッセージが表示されるので、内容を確認し「再集計する」をクリック>市区町村ごとの一覧が表示される

- 市区町村をクリック>「設定」欄に必要な下記の情報を入力し、「保存」をクリック>他の市区町村についても同様に確認する

- 下記画像は一般的な設定だが、「受給者総人員」は市区町村によって「退職者を含める」設定が求められる場合がある

- 受給者総人員=(今年の給与/賞与の支給実績がある人数)ー(来年度1/1までの退職日が登録されている人数)、で計算される

- 下記画像は一般的な設定だが、「受給者総人員」は市区町村によって「退職者を含める」設定が求められる場合がある

- 「設定」欄の情報

- 指定番号:提出先の市町村が定める指定番号を入力

- 給与の支払方法及びその期日:市区町村の指定に応じて入力

- 納入書:納入書が必要な場合は、「必要」を選択

- 受給者総人員:受給者総人員から退職者を除く場合は、「退職者を除く」を選択(退職者の取り扱いについては各市区町村の案内を確認する)

- 特別徴収税額通知の受取方法【特別徴収義務者用】:会社用の徴収税額通知の受け取り方法を選択する(紙での通知を希望する場合は、2.書面を郵送で受け取るを選択する)

- MK標準として特別徴収義務者用については、1.電子データをeLTAXで受け取る(正本のみ)を選択する

- 特別徴収税額通知の受取方法【納税義務者用】:従業員用の徴収税額通知の受け取り方法を選択する(紙での通知を希望する場合は、2.書面を郵送で受け取るを選択する)

- 「再集計する」をクリックすると、作成済みの総括表の内容が上書きされる

- 「全ての市区町村に反映する 」をチェックして保存すると、同じ設定が他の市区町村の総括表にも反映される

- 指定番号を一括で登録する方法(「マネーフォワード クラウド給与」を利用している場合)は下記

- クラウド給与での手順

- クラウド給与にログインして左メニューの「基本設定」をクリックして「住民税」タブを選択>「住民税」画面右上の「メニュー」をクリックし、「指定番号CSVをアップロードする」を選択>「指定番号CSVインポート」画面で「サンプルCSV」タブを選択し、「ダウンロード」ボタンをクリックして現在登録されている指定番号をCSV形式で出力

- クラウド年末調整での手順

- クラウド年末調整にログインし、左メニューの「手続き」を選択して「手続き一覧」画面を開き、「詳細」をクリック>「提出準備」>「給与支払報告書」タブを選択>指定番号をインポートする市区町村をクリック>「給与支払報告書の編集」画面で「指定番号を一括インポートする」をクリック>「指定番号一括登録」画面の「ファイルを選択」でクラウド給与からダウンロードしたCSVファイルを選択し、「インポート」をクリック

- クラウド給与での手順

【参考】クラウド年末調整から法定調書を提出する

【参考】電子証明書の登録

- 事前に電子証明書を取得してから操作を行う

- メニューから「電子証明書」を選択>「追加」>必要な情報を入力・選択して「保存」>電子申告先が複数ある場合は、同じ手順で電子証明書の登録を行う

- 設定した電子証明書を「事業者」設定に反映するため、「事業者」>「編集」>「事業所(会社名)情報」>「電子証明書」から電子証明書を選択>「保存」”

【参考】電子証明書の準備

- メニュー>手続き>該当の年末調整手続き「詳細」>電子申告>「電子申告準備」を選択し、各設定を確認

- 国税(e-Tax)の申告内容のエラー確認の箇所の「確認」をクリック>しばらく待ってから「エラーはありませんでした」とメッセージが表示されることを確認>地方税(eLTAX)の申告内容のエラー確認も同様に行う

【参考】電子申告

- メニューから「手続き」を選択>該当の年末調整手続きの「詳細」>「電子申告」を選択し、「電子申告」タブを選択>「国税(e-Tax)」右横の「申告する」をクリック>「e-Taxで電子申告する」画面が表示されます。

- 給与支払報告書を電子申告する場合、あらかじめeLTAX(PCdesk)で「提出先・手続き変更」を行う必要がある

- 「申告する」をクリックした後は、クラウド年末調整上から申告の取消や修正はできない

- e-Taxのパスワードを入力し、「申告する」をクリック>申告状況を確認する>「地方税(eLTAX)」右横の「申告する」>「eLTAXで電子申告する」画面が表示されたらeLTAXのパスワードを入力し、「申告する」>申告状況を確認する

- 申告状況が「③申告受付完了」となった手続きは再度申告することができないので追加や修正・取り消しをする場合は、提出先に相談し、紙やe-Taxで申告する

法定調書を提出する(クラウド年末調整以外の方法による電子申告)

eLTAX、e-Taxで提出

- サイドバー「手続き」>該当の年末調整手続きをクリック

- サイドバー「インポート・連携」>「他ソフトで年末調整計算」を選択

- 「【共通設定】出力する従業員を選択」で「出力する従業員」を選択した後、「eLTAX、e-Tax」から「ヘッダーの出力」「マイナンバーの出力」「出力フォーマット」を設定し「エクスポート」をクリック

- 乙欄の人がいると、仕様上、MFクラウド年調では「普通徴収」になるが、普通徴収の場合は普通徴収切り替え理由が記載されていないとデータのエクスポートが出来ない。

- 二以上事業所勤務によって乙になる場合など、記載方法は以下を参考にする。

- 出力する従業員の設定

- e-Tax用のファイルを出力する場合=提出対象者

- eLTAX用のファイルを出力する場合=帳票対象者

- eLTAX、e-Taxの設定

- ヘッダーの出力:取込用(ヘッダーなし)

- マイナンバーの出力:印字する

- 出力フォーマット

- Windows:Shift-JIS

- Mac:UTF-8

- 連携用データの出力は、必ず、出力する従業員を選択→申告データをエクスポートの順で行う

年調・法定調書の達人で提出(連携用データの出力)

- 「手続き」>該当の年末調整手続きの「詳細」>「インポート・連携」>「他ソフトで年末調整計算」>「【共通設定】出力する従業員を選択」で「出力する従業員」を選択>「年調・法定調書の達人」から「マイナンバーの出力」を選択、「マイナンバー出力用パスワード」を入力し、エクスポートをクリック>画面を更新してファイルをDL>ダウンロードしたファイルを年調・法定調書の達人に取り込む

- すべての従業員のステータスが「確定済」になっている状態で操作を行う

- 【年調・法定調書の達人の設定】

- マイナンバーの出力:印字する

- マイナンバー出力用パスワード:半角英数字記号1〜20文字以内の任意のパスワードを入力

この後の作業となる年末調整結果データ反映のマニュアル

その他MFシステム[労務系]の使い方ガイド(導入時操作方法、初期設定マニュアル)